結論

財務優秀、意思決定に難あり。トップが方針を改めるか、人が変われば希望アリ。

目次

事業概要

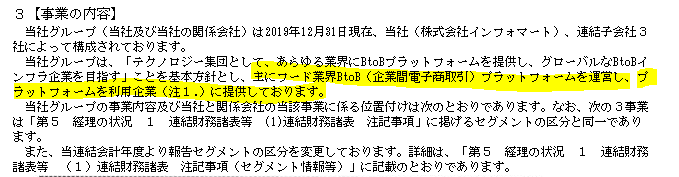

まずはインフォマートの事業についてです。

事業は以下の2つですね。

BtoB-PF Food事業

日々の受発注業務を効率化する「BtoBプラットフォーム 受発注」の提供と、食の安心・安全の仕組みづくりを推進する「BtoBプラットフォーム 規格書」の提供

前に分析したプラネット(証券コード:2391)のEDI事業に少し似てるな、という気がします。

www.freelance-no-excelyasan.com

きっと業界が違うだけで、どこでもやろうとしていることは同じなのでしょう。

BtoB-PF ES事業

企業間の請求書を電子化し、ペーパーレスを実現する「BtoBプラットフォーム 請求書」の提供と、購買・営業ツールとして商談業務を効率化する「BtoBプラットフォーム 商談」の提供

これも結構他の企業でもやっていそうですね。

経理としては是非とも推進して頂きたい取り組みです。

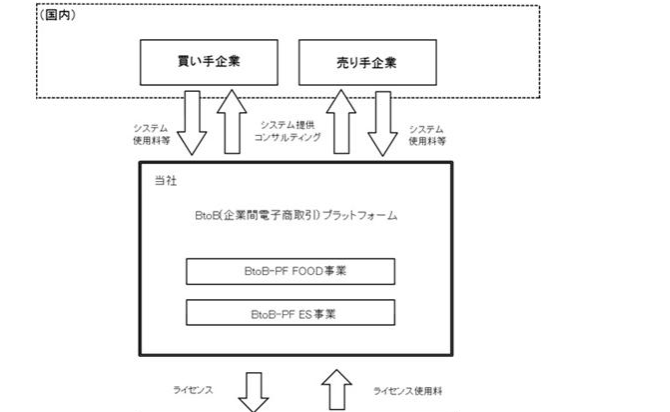

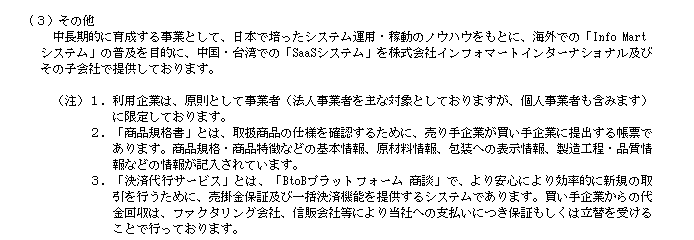

一応その他という事業区分もあるようですが、その他は上の事業を中国、台湾で展開しようとしている事業のようですから、実質的には上記2つの事業となります。

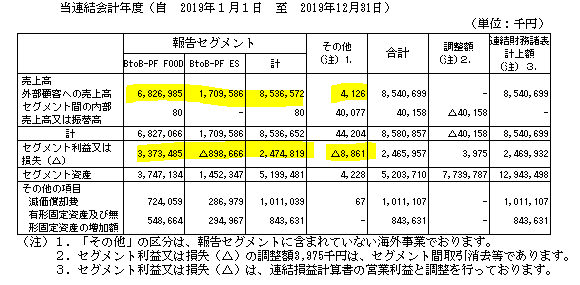

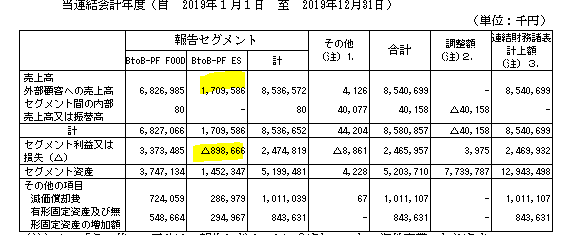

セグメント別

セグメント別を見てみます。

BtoB-PF Food事業:68.3億円(利益率:49.4%)

BtoB-PF ES事業:17.1億円(利益率:▲52.6%)

その他:0.04億円(利益率:▲215%)

BtoB-PF Food事業が稼ぎ、それ以外を支えているという構図です。

実に分かりやすいです。

こういう構図になるのは、BtoB-PF ES事業がまだ立ち上げたばかりの事業で、先行投資が先に出ているから、というケースが多いので、どういう流れで赤字になっているのかを一応確認します。

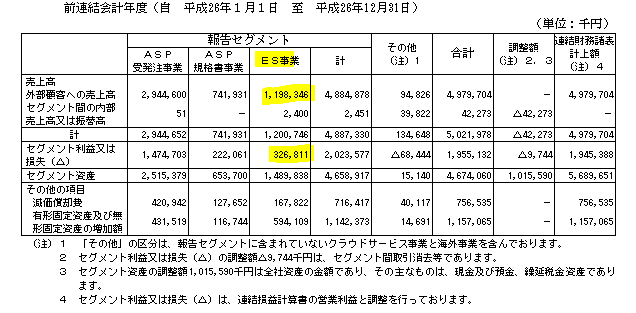

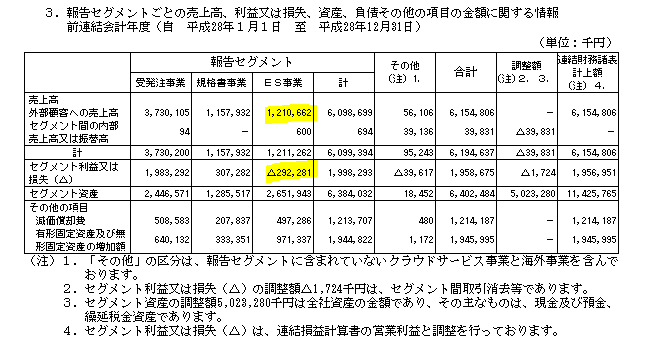

平成26年のセグメント資料

あれ?ES事業あります。。

むしろBtoB-PF Food事業の方が無いですね。。ASP受発注事業と規格書事業をどこかで統合したのかもしれません。

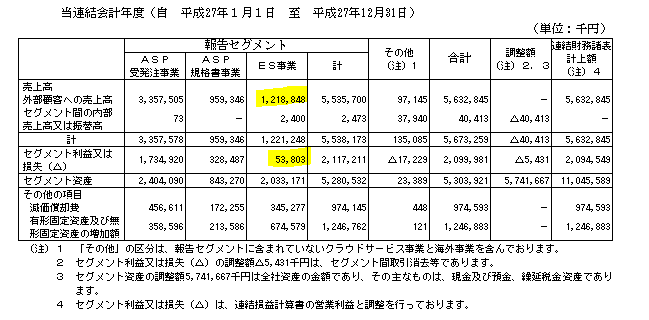

ES事業、この時は黒字だったという事は、今赤字なのは「まだ立ち上げ段階だから先行投資段階」というシナリオはないですね。。となると、少しES事業を追ってみましょう。

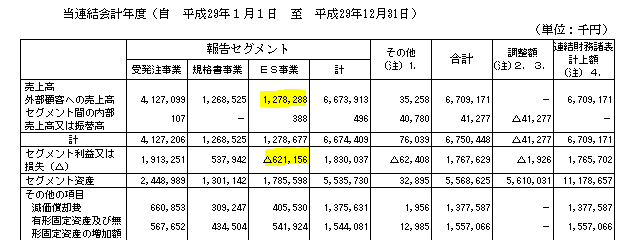

平成29年

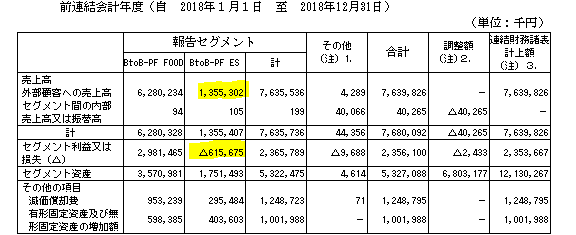

平成30年

平成31年(令和元年)

平成27年ごろから急速に利益率が悪化して、28年には赤字転落、31年に至るまで赤字幅を拡大しています。

これは良くない傾向です。。

そもそも会社がセグメント別に業績数値を出しているのは、セグメントごとに業績を見ることによって、経営者がそのセグメントのテコ入れをする、セグメント自体から撤退する、規模を縮小するなどの対策、意思決定をするために算出します。

平成27年頃からずっと業績悪化の兆候があるにも関わらず、いずれの対応も取られている気配がありません。状況が悪化し続けています。

売上が伸びているにも関わらずセグメント利益の赤字が拡大している状況を見るに(セグメントの費用配分方法を間違えてさえいなければ)ES事業は採算に見合わない、事業として致命的な問題を抱えている可能性が高いです。それをこの5年間放置し続けているというのは経営陣の能力、会社の体質としてかなりの問題です。

主力のBtoB-PF Food事業が圧倒的な利益率を誇るため全体として優秀な利益率になっていそうですが、逆に言えば経営者が適切な対応を取り、社内のリソースをBtoB-PF Food事業に集中していれば、もっと優れた業績を上げていたかもしれません。

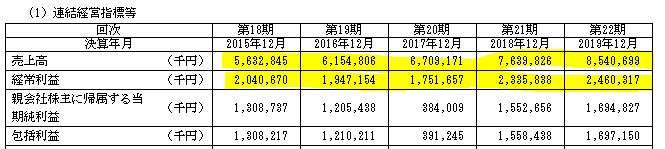

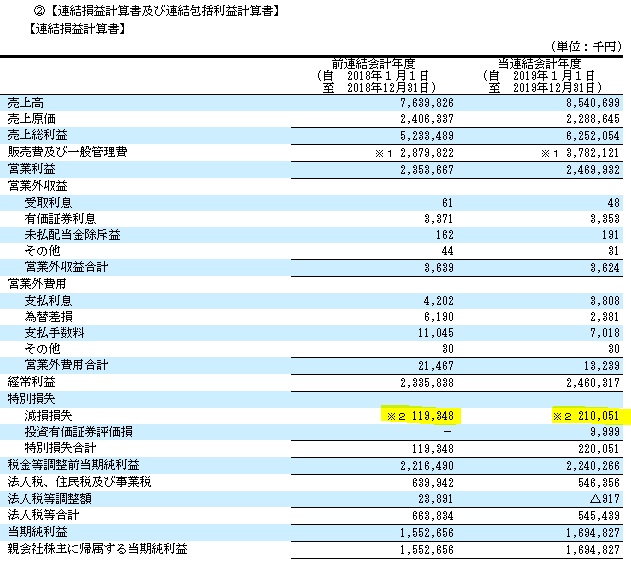

業績推移

経常利益率の推移は36.2%⇒31.6%⇒26.1%⇒30.6%⇒28.8%

セグメントの状況を知っているだけに、実に惜しいです。

もし経営陣が適切な対応を取っていれば、利益体質的だけなら世界的にもトップクラスの優良企業となれるポテンシャルを秘めている雰囲気です。

セグメントを切り離せば売上は下がるかもしれませんが、売上の絶対額など見栄以外の何物でもありません。賢明な経営者なら絶対額よりもその質を重視すべきです。

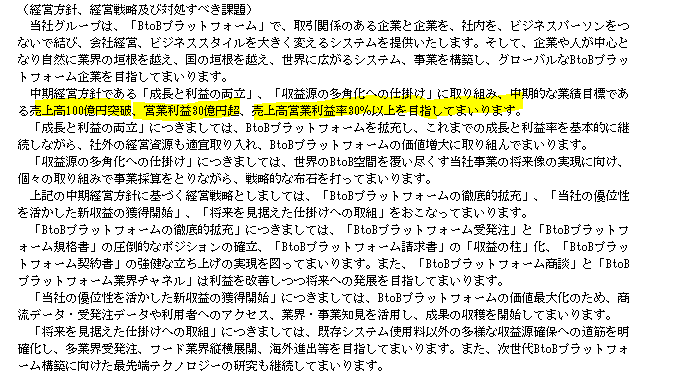

経営方針

目指す経営指標は売上高100億円突破、営業利益30億円超、そして営業利益率30%以上というものです。

営業利益率を無視していない部分は悪くないんですが、この書き方だと多分、そんなに体質には気を配ってないんじゃないかと。営業利益率を掲げているのも、売上高を100億円、営業利益30億円超にしたら結果的に営業利益率30%超になる、という理屈でしかない気がします。

こういう目標を作った時にありがちなのは、売上だけ達成できて利益は達成できない、というケースです。

売上は販売部門が報告した数値の集計ですから、現場がタイムリーに目標を目指せますが、利益は決算が終わるまで算出できません。

売上目標を掲げると、社員が分かりやすい売上目標達成ばかりにコミットして、利益率が悪化する、というのが良くあるパターンです。

セグメントで赤字出しているES事業が切り離せないのは、そういう売上目標とかに拘る経営者、社風があるからなのかもしれません。そういった見栄っ張りな風潮は良い結果を生みません。

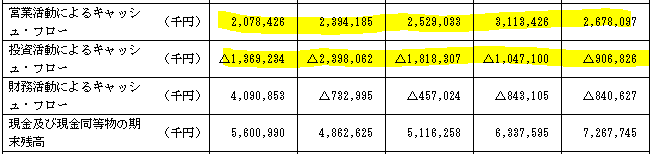

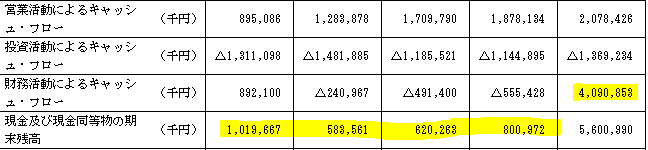

キャッシュフロー

基本的に堅実なキャッシュフローという流れです。無茶な投資はしておらず、着実にキャッシュを貯めているイメージです。

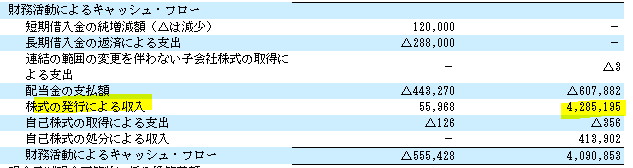

5年前に財務活動によるキャッシュフローが大幅なプラスになっているのは、株式の発行によるものです。

それまでが手元資金が心もとなかったので、増資する事で財務体質を改善したものと思われます。

その後も、不用意な買収などをしている気配が無いので、キャッシュ管理はきっちりしている印象です。

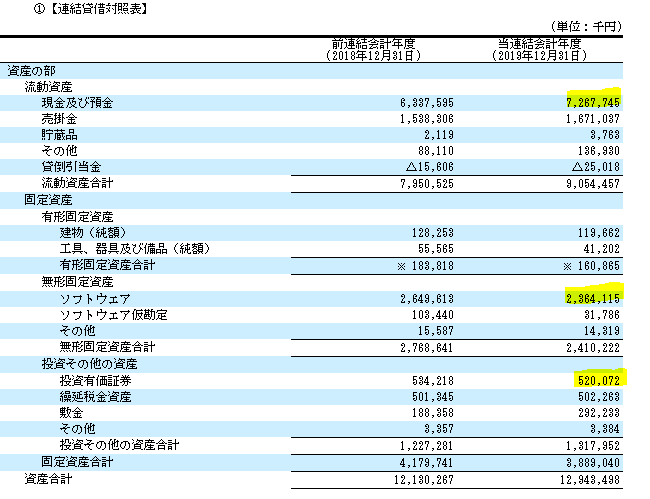

B/S(貸借対照表)

資産の確認です。

5年前の増資によって増えた手元資金に、順調に稼いだ営業キャッシュフローによって、手元資金は72.7億円(56.6%)を占めています。

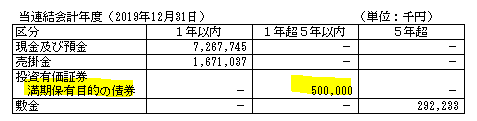

さらに、投資有価証券5.2億円もほぼ満期保有目的債券のようなので、手元資金の余剰分と見なしても問題ないでしょう。

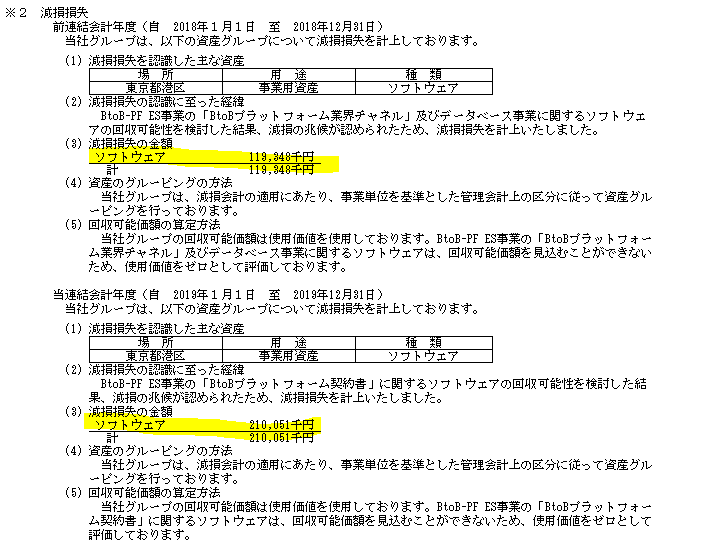

ソフトがメインのビジネスですから、在庫に相当するソフトウェアも23.6億円(18.3%)と結構多いです。ただ、これに関してはキッチリ毎期減損を計上しているため、ある程度その質に信頼が置けそうです。

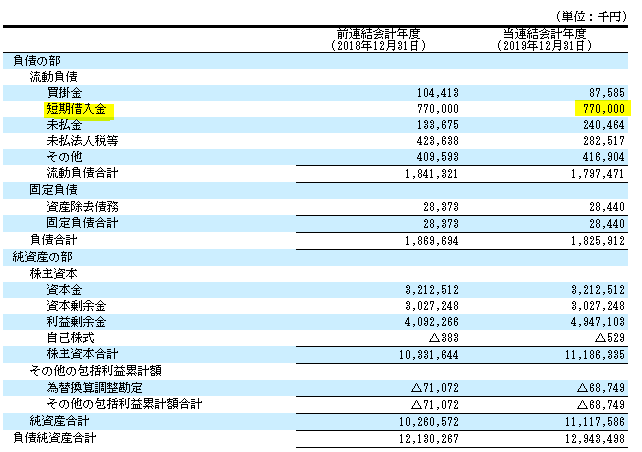

負債、純資産を見てみます。

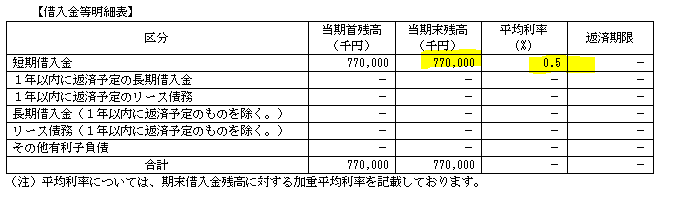

手元資金を持ちつつ短期借入金を借りている理由というのはちょっと良く分からないですが、いざという時のための資金を借りるパイプを持っておきたい、という財務担当の方はいるそうです。

特に普段から銀行とパイプを持つ必要のある事業ではないと思うので、キャッシュフローの推移と合わせて考えると、経営者、もしくは財務担当役員はかなり慎重な人なのかもしれません。

どうでも良いですが平均利率、安っ。

流石はゼロ金利時代。。この利率なら大量に借りて、インデックスファンドをドルコスト平均法で購入するだけでも安定的に稼げそうですね。。

まあ、借入があると言っても金額は余裕で返済できるレベルで低金利ですから、大した問題は無いと思います。

純資産額は111.2億円と相当積んでます。

財務は盤石と言えるでしょう。

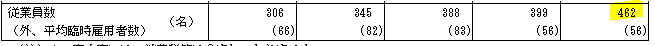

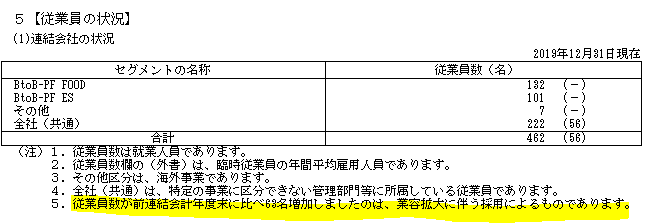

従業員の状況

見ていて気になったのがこの数値

元々拡大傾向ではあったのですが、直近で従業員が63人増えてます。

従業員の状況を見たところ、業容拡大のための採用とあります。

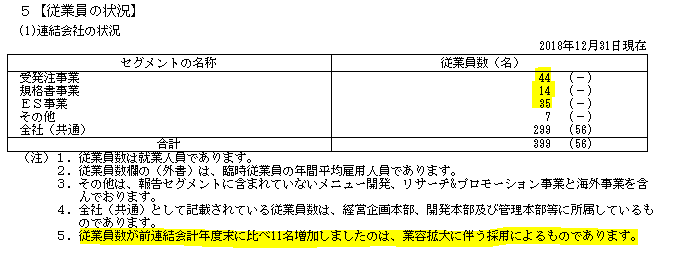

前年の状況

全社的に増えているんですけど、ES事業についても拡大しているんですよね。。

赤字のES事業をまだやる気満々、といった具合です。

これは私の持論ですが、問題のある事業の規模を拡大しても、問題が大きくなるだけで余計収拾がつかなくなるだけではないかと。

先ずは赤字の原因を突き止めて体質を改善、黒字にしてからしかる後拡大、という手順を踏まなければ、いずれES事業の赤字がBtoB-PF Food事業でもカバーし切れないのではないかと懸念されます。経営陣の意図が分からないので少々心配です。

まとめ

財務状態は盤石で、それを保つためのキャッシュフロー管理や借入パイプの確保、ソフトウェアの毎期の減損処理など、財務に関しては結構しっかりした印象です。しかし一方で経営目標の立て方に売上高の総額を入れたり、そのためなのかは分かりませんが明らかに良くない状況のES事業を4年もの間、赤字垂れ流しで放置していたりと、意思決定者の質に疑問があるように思います。

構図としては、優秀な財務担当の上に、マネジメントとしてイマイチな経営者が乗っかっているのかな、という印象。

将来的にトップが方針変更するか、辞任するかすれば、体質も変わり、かなりの優良企業になるかもしれませんが、人事ばかりは正直読めません。同社は特定の大株主もいないようなので、「神の見えざる手」に任せるしかないと思います。

本記事は有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析リンク

www.freelance-no-excelyasan.com