結論

目次

事業概要

まずはサムティの事業についてです。

サムティは不動産の会社です。

事業のタイプとしては不動産事業、不動産賃貸事業、その他の事業の3種類あります。

不動産事業

自社ブランドの賃貸マンション「S-PRESIDENCE」シリーズを開発したり、既存の収益物件を取得して付加価値を付け、稼働率の向上を図った上で、一般顧客、マンション販売会社、J-REIT、不動産投資ファンドなどに売却しています。

不動産賃貸事業

マンション、オフィスビル、商業施設、ホテル、駐車場等を一棟または区分所有により保有し、個人及び法人テナントに賃貸しています。

その他の事業

ホテル事業、分譲マンション管理事業及び建設・リフォーム業等を行っています。

事業の特性

不動産事業はいわゆる典型的な不動産事業で、収益不動産を企画、開発して売却するビジネスです。一般的に利益率は高いのですが、売上よりも仕入れの方が大きくなりがちで、営業キャッシュフローが大抵赤字になります。営業キャッシュフローが赤字だと、不景気になると一気に資金が干上がるため、倒産リスクが高いビジネスです。

不動産賃貸業は保有している不動産から安定的な賃貸収入を得るものですから、安定してはいますが、ただ管理しているだけなので、投下資本に対するリターンは少なくなります。丸の内開発で有名な三菱地所などは、かなり昔の地価の安い時から開発しているため投下資本に対するリターンは大きいですが、現代のように日本の人口が減り、デフレ続きの環境下で挑戦するのはかなり厳しい業種です。

その他はホテル事業が今のコロナの環境下では厳しそうです。

サムティはいずれの事業も今の状況下ではかなり厳しい印象です。

セグメントの状況

不動産事業:747.9億円(87.4%、利益率23.1%)

プラットフォーム:66.7億円(18.8%、利益率36.9%)

その他:40.9億円(4.8%、利益率1.8%)

流石の利益率、といった所です。ただ、先に書いた通り不動産事業は資金繰りの厳しいビジネスなので、これだけの割合を占めると会社全体としてキャッシュフローが悪い事が予想されます。

業績推移

経常利益率の推移は10.1%⇒13.0%⇒14.0%⇒13.8%⇒15.4%

急激に売上が拡大しており、5年前に比べると222.5%となっています。これだけの伸び幅になるのは当然3事業の中で不動産事業ですが、この事業スタイルは売上の増はそのまま在庫の増、リスクの増につながるため、素直には喜べません。

不動産会社の場合、単なる会計上の利益率はあまり当てになりません。

経営方針

同社は重視する財務指標として営業利益、ROE、ROA及び自己資本比率を指定してます。

指標の選択自体は悪くありません。

ただ、目標とする数値はかなり低い印象です。自己資本比率30%という事はかなり借入をしてレバレッジをかけている状態です。その状態でROE15%というのはリスクに見合ってないと思います。レバレッジなしでもROE15%を超えている会社がゴロゴロしている中、レバレッジをかけた不動産事業を買うのに、ROE15%目標に据えている会社を買う理由がありません。

不動産事業はそういうものだ、と言ってしまえばそれまでですが、もう少しなんとかならないものか、と思います。

こういう時にはやはり、会社が追っている理想が重要になります。企業の魂はやはり企業理念ですから、理念が独自性のあるものであれば、今後理念を中心とした独自性のあるビジネス展開も考えられるので、改善の余地はあると思います。

という事で、基本方針を見てみます。

目的⇒リターン・・・正直な事は良い事だと思います。

あと、ちょっと理念がフワフワしていてあまり独自性は無い気がします。。

キャッシュフロー

こうして見ると、フリーキャッシュフローは安定して赤字ではありますが、並みの不動産会社に比べると営業キャッシュフローを黒字にしているだけ立派です。

これはサムティが設立母体になっているJ-REIT「サムティ・レジデンシャル投資法人」に物件を売却できているというのが大きいのではないかと思います。

REITの説明は以下を参照のこと

大型の収益性物件を作っても、通常では中々さばけるものではありませんが、J-REITで投資家からお金を集めれば比較的容易に捌けます。

自社のグループの中に「サムティ・レジデンシャル投資法人」REITを運営しているサムティアセットマネジメントという会社があるため、自社グループで作った収益性物件をそのままJ-REITという箱に入れて投資家に売却できるわけです。

これは不動産事業のキャッシュフローの問題を改善する強いスキームではあります。

が、このスキーム自体にも問題が無いわけではないです。

現在課題点として挙げられているのは、運営・設立母体が不動産事業をも併せて手掛けているケースが多いため、物件取得価格が妥当でなかったり(高すぎたり)、優良物件が母体企業によって囲い込まれ、REITには優良ではない物件が組み込まれる傾向が強いという、一種の利益相反が生じる恐れがあることである。実際、既に行政処分が下されたケースもある。主要なJ-REITは下記の通り母体企業からの物件取得が中心となっており、資産内容の第三者によるチェック機能の充実が急務と考えられている。また、REIT導入の目的を果たせていないなどの問題点も挙げられている

要するに親子会社上場の利益相反と同様、REITを運営している子会社は、親会社から不動産を買えと言われたらそれが明らかに高額だったり質が悪くても、断れず、REITを買ってくれる一般投資家が損をする事を承知で、親会社の物件を購入してしまうのではないか、という事です。

私があまりREITを買おうと思わないのは、結局運営会社の出来損ないの不動産を福袋形式で売られている可能性が拭えないからです。福袋と同様、福が来るのは売り手だけだった、という危険性があります。

よほど運営会社が誠実である事が確認できるか、よほど資産価値に対して割安と判断できない限り、REITを買う気にならないです。

ということで、この不動産証券化スキームは不動産会社に有利で、資金繰りも楽になるわけですが、最終的にREITの質が低下して、低下の原因が倫理的に許される範疇を超えた場合、訴訟に発展するリスクもあり、やはり手法としてグレーな印象です。

B/S(貸借対照表)

資産の確認です。

現預金は449.2億円(20.5%)と比率から見ると若干薄めのイメージです。

販売用不動産、仕掛販売用不動産(つまり在庫)が749.8億円(34.3%)とやはり多いです。特に仕掛販売用不動産などは完成もまだしていない案件ですから、資金化できるのはまだ先です。その間に市況が悪化した場合、評価減のリスクも孕んでいます。

有形固定資産も結構多くて784.2億円(35.8%)あります。内訳は以下です。

主に不動産賃貸業で使っている資産です。

ここに載っている主要なものの合計で670.2億円を不動産賃貸事業で使っている事になります。そしてセグメントの利益は24.6億円ですから、単純計算でROAは3.7%です。かなり低いと思います。ここから有利子負債の利息も差し引くのでさらに実質利回りは薄くなるはずです。

さらにいえばこれらの資産は減損のリスクが今後もついて回ります。

到底それに見合うリターンではありません。

投資有価証券も132.2億円(6.0%)あります。内訳は以下

自分で持っているサムティ・レジデンシャル投資法人も持っていますが、他にも上場株を抱えています。一応リスク資産として見ておいた方が良いと思います。

そうなると、同社は棚卸資産、有形固定資産、投資有価証券の合計で、1,666.2億円のリスク性資産があることになります。これに見合う純資産が無ければ、財務体質は厳しいです。

負債、純資産を見てみます。

有利子負債は1,409.3億円(64.4%)と結構あります。キッツいですね。。

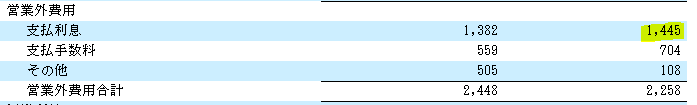

支払利息だけでも14.5億円かかってます。。

純資産が716.3億円ですから、先ほどのリスク性資産1,666.2億円が43%くらい棄損されたら債務超過です。起こる可能性としては低いですが・・・そもそも、もしそんな市況になったら債務超過になる前に資金繰りに行き詰って倒産するとは思いますが。。

何にせよ・・・波が来たら崩れる砂の城感があります。

従業員の状況、役員報酬

やはり不動産事業は給料が良いです。

役員は億越えが3人、従業員は30代で800万円超です。

従業員給与に関しては不動産業界では決して高い印象ではないですが、それでもやっぱりこれまで見てきた優良企業の中でも高い気がします。

彼らが実際にどんな仕事をしているのかは私にはあまり分からないです。

こういう報酬を正当化するのにストレスが大きい、という事を言われたりしますが、ブラック企業は鬱になって死のうとする人もいますが給与は多分彼らの半分くらいです。となればストレスの高さ=報酬の高さと考えるべきではないと思います。

私は社員の仕事の報酬は付加価値や体質によって報われるべきであると思いますが、私には不動産事業はレバレッジをあげることで低い付加価値を無理やりあげているようにしか見えません。。

つまりリスクを取るだけ取っていずれ市況が悪化して倒産したら踏み倒すのではないか、と。当たり前ですが役員や従業員は会社が潰れても資産を没収されることはありません。そのリスクを負っているのは株主です。そう考えるとやはり不動産事業の高い給与は個人的には違和感があります。

勿論それも、そういう業界だから仕方ない、と言われればそれまでですが。。

まとめ

当ブログは主観を交えつつも、あまり批判的にならないように言葉を選んでいるのですが、どうしても私は不動産業界のスタイルや体質が好きになれないので、もしかするとご不快になる方もいるかもしれません。所詮弱小ブログの一意見としてお聞き流し頂ければ幸いです。

サムティに限った話ではありませんが、借金はもっと零細企業や中小企業が成長のためにやるものであって、大企業がチップをレイズするために使われるべきではないと思います。チップをレイズしなければ儲からないビジネスは、そもそも拡大すべきではないと思います。

銀行側の気持ちは分からなくはないです。大きなロットで貸した方が簡単だし、リスクも低いから審査も通る、担保も抑えられる。サムティのような会社にお金を貸したくなるのは当然かもしれません。

ただ、現物資産の裏付けのある貸先が安全などという幻想は既に失われています。リーマンショックではそれで結構な不動産会社が痛い目を見ている筈です。もう少し不動産会社のビジネススタイルは何とかならないものかな、と思います。

結論として、やはり私はサムティの体質はあまり信用する気になれないです。

本記事は有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析リンク

www.freelance-no-excelyasan.com