結論

生まれて10年余りで若く、アツい会社。粗削りな感じもするし、危なっかしい気もするが、将来に期待したくなる会社。

目次

前置き

分析したガンホーが今の市場環境では有望かつ割安な気がしました。ただ、ガンホーだけが体質として良いのか、それともコンテンツ業界、ゲーム業界は大体凄いのか、その辺りが分からないので、似た印象の会社をピックアップして、何社か寄り道しておこうと思いました。今回はアカツキを見てみようと思います。

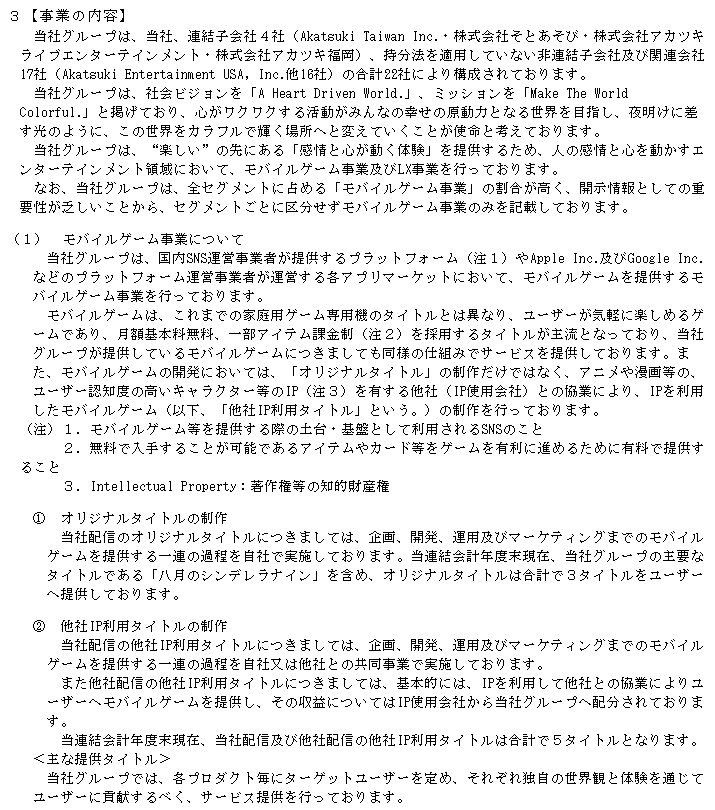

事業概要

まずはアカツキの事業についてです。

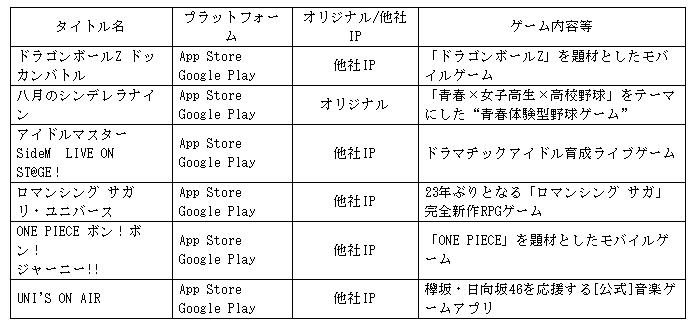

アカツキの事業はモバイルゲーム事業とLX(ライブエクスペリエンス)事業です。ライブエクスペリエンス事業というのは体験型エンターテインメント事業のようで、具体的には「都心で気軽にサバゲー」とか「チーズレストラン DAIGOMI」のようなものがあるようです。

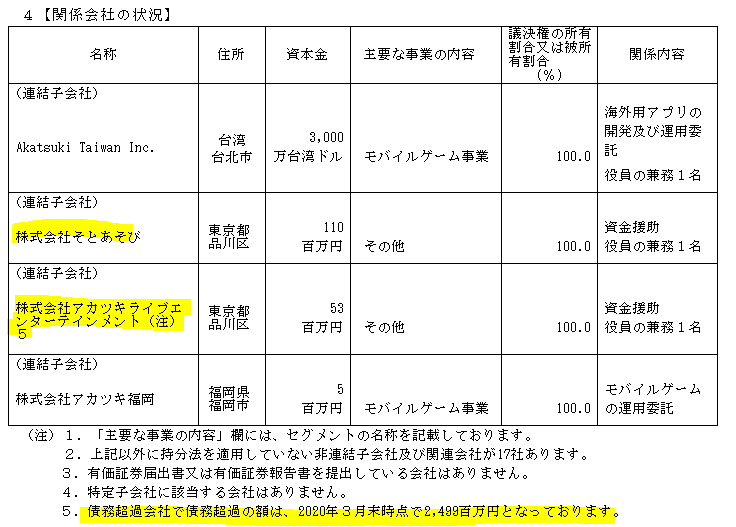

アカツキ本社自体はモバイルゲーム事業がメインで、ライブエクスペリエンス事業をやっているのは連結子会社である「そとあそび」と「アカツキライブエンターテインメント」です。

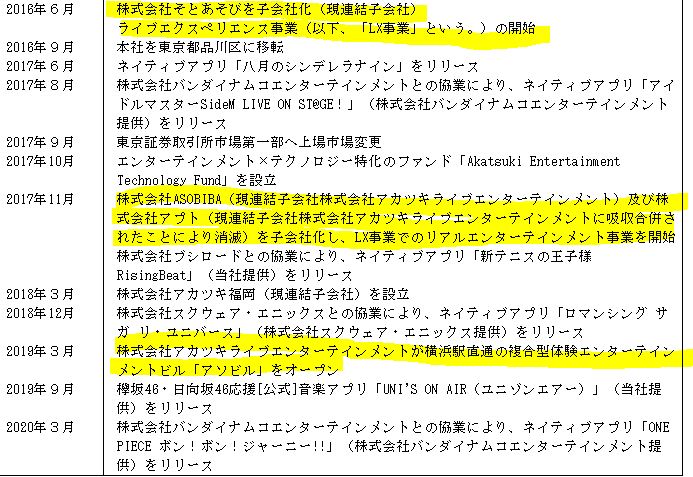

沿革を見てみれば分かりますが、ライブエクスペリエンス事業は4年前に「そとあそび」を子会社化したことを皮切りに始まった事業です。

ただ、重要性の観点からセグメントを分ける意味がないレベルという事は、その成果はあまり芳しくないようです。(売上とかがそれなりの金額なら無視できない筈)

実際、関係会社の状況を見ると・・・

ライブエクスペリエンス事業の主役たるアカツキライブエンターテインメントは25億ほどの債務超過に陥ってるようです。53百万円の資本金で25億の債務超過になるって凄いです。

ライブエクスペリエンス事業は個人的に難しいのではないかな、という気がします。現代ビジネスは持たざる経営が主流で、儲かる企業は有形固定資産をあまり持ちません。有形固定資産は維持費もかかりますし、投資回収に時間がかかります。そして最も厄介なのが安全管理です。

有形固定資産の代表格である工場などを持っている会社はよく分かると思いますが、工場現場では突発事故が絶えません。

事故が起これば工場はストップしますから、その間の機会損失も出ますし、補償やイメージダウンリスクなどを含めて考えると、大企業ほど安全管理に力を入れる必要が出てきます。しかし、モノとヒトが入り乱れる空間で、どうやっても事故の100%の防止は不可能です。常に安全のために終わりのない経費を使い続ける他なく、その一方で工場は基本的に決まったモノを決まった量作るのが仕事ですから、付加価値を生む事が非常に困難です。

こういった有形固定資産特有のリスクはライブエクスペリエンス事業も同じで、モノを扱う新しいイベントなどを企画すると、体験するユーザーの安全は最優先で考えねばなりません。モノを扱うイベントというのは、常に怪我や事故の危険を伴います。今後アカツキが運よく成長する事ができたとしても、この安全管理という課題は規模が拡大すればするほど増々重くのしかかっていくでしょう。

ちなみに最近、話題になったイベントとしてはカヤック(3904)の企画でやった「うんこミュージアム」です。

UNKOが紡ぐ新感覚アミューズメント空間「うんこミュージアム | 面白法人カヤック

これやっているのを以前ニュースで見た時に随分攻めた会社があるな~と思ってましたが、企画はカヤック、運営はアカツキライブエンターテインメントがやっているようです。

個人的にこういうイベントは斬新で感心したのですが、運営している会社の業績(債務超過)という点から見ると、やはりビジネスとしてはかなり難しいのかもしれません。

重要性が乏しいためセグメントを分けない、という事ですが、規模として小さくとも、「まだ小さい」うちにきちんと数値的に把握して、先が見えないのであれば潔く撤退できるのが優れた経営者だと思うので、是非見える化してもらいたい気がします。

あと、モバイルゲーム事業について興味深いのが、オリジナルゲームの少なさです。

主要なタイトルの中にオリジナルタイトルが一本しか無くて、他社のIPを使っている事業が多い。しかも「八月のシンデレラナイン」ってあんまり聞かない。。見た目も結構ありがちな美少女ゲームっぽくて差別化が難しそう。。

となると、アカツキの業績はむしろ他社の協業のモバイルゲームによって支えられているのではないかと。協業だと、普通に考えれば権利を持っているのがパートナー会社ですから、下請け企業とかと同じで利益率が低くなりそうな気がします。アカツキはどうなのか見ていきたいです。。

セグメントの状況

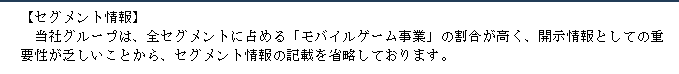

アカツキはモバイルゲームがメインという事で、セグメント別はありません。

業績推移

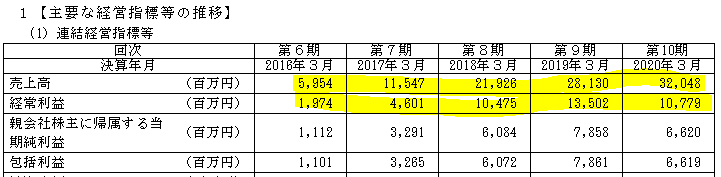

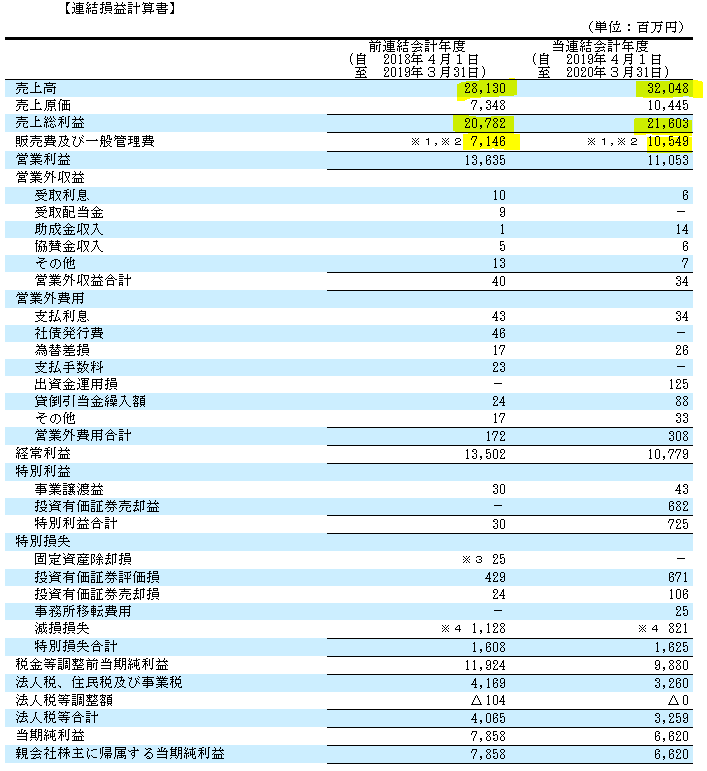

経常利益率の推移は33.2%⇒39.8%⇒47.8%⇒48.0%⇒33.6%

売上の成長が著しく、利益率も非常に高いです。素晴らしいです。

事業の性質から見ると、自前のオリジナルゲームをあまり持っていない雰囲気だったのに、何故これほどの利益率なのか。

考えるヒントとしては、同社が事業説明の所に書いている「当社グループの特徴及び強み」かな、と思います。

正しいかどうかはさておき、意外にこういう事を書ける会社は少ないです。

自社の強みや特徴というのは、同業他社を知らなければ書けませんし、自社の事業領域をよく理解できていなければ書けません。

孫子曰く「敵を知り、己を知れば百戦危うからず」という奴です。

自社タイトルで大ヒットを出してこそ儲かるのが定石であるコンテンツ業界で、他社との協業でこれだけの利益率を達成できる存在は稀有であり、それはそうした自社の強みや特徴をきちんと把握すると共に磨く事で生まれた、強靭な体質によるものと推測されます。

事業の性質として、自社コンテンツに拘るとどうしたって業績が上下しますから、コンテンツは他社の既存のものを使い、大きな利益をあげられる体質はかなり会社として有望です。これはかなり期待できます。

ただ、直近で経常利益率が悪化しているため、一応理由の確認です。

まず粗利率から悪化してます。

粗利率:73.9%⇒67.4%

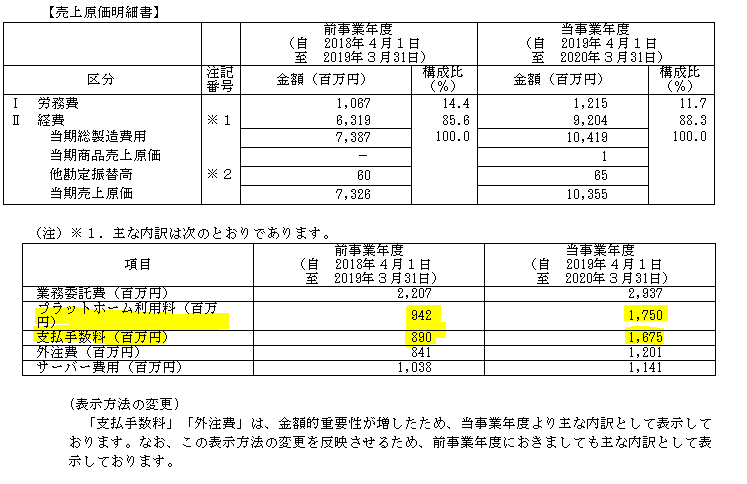

連結は売上原価明細書が無いので、単体の売上原価明細書を見てみると

社員が増えている事もあって、労務費も増えてますが、注目すべきは経費かと。

プラットホーム利用料と支払手数料が倍くらいになってる。

事業等のリスクの部分に以下の記述がありました。

この2社相手では仕方ないといえば仕方ない経費です・・・ただ、ビジネスの特性として、プラットホーム会社の匙加減で損益に影響があるというリスクは押さえておいた方が良い気がします。。

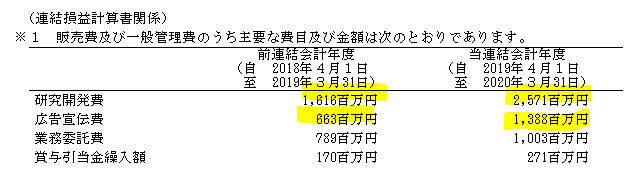

次に営業利益率ですが、ここも大幅に下がってます。

48.5%⇒34.5%

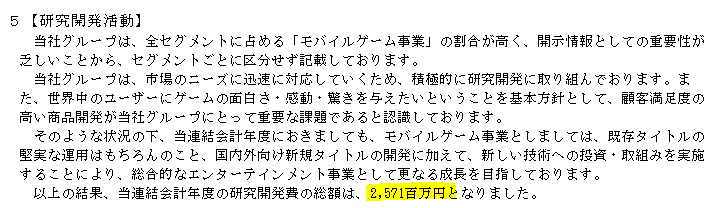

理由を求めて販管費の一覧を見てみると全体的に増えてますが、特に研究開発と宣伝費が増えてます。

研究開発費は何かと詳細を見ましたが、イマイチ何なのかは分かりません。

何かしらのモバイルゲーム事業に関する開発ではあると思いますが、これだけでは次につながる費用なのか、全然的外れな開発なのか、推測も立てられません。安全目に見るならあまり期待しない方が良いかと。

しかし、この二つの経費については有効性はさておき、未来への投資する意図があるわけですから、少なくとも単なる体質悪化と取る必要はないと思います。

結論から言えば、直近の利益率の悪化はそれほど質として懸念されるものではない気がします。この悪化がずっと続くようなら心配ではありますが、それでも元々結構な利益率なので、これくらいの悪化、しかも主な内容は広告宣伝費と研究開発費であれば許容範囲だと思います。

経営方針

目標とする指標は売上高と営業利益、そして利益率です。

ただ、正直あまり経営指標を有効に活用できていない感があります。

具体的な数値目標がありませんし、経営者の分析でも抽象論に留まっている感じです。

アカツキという会社はまだ創業してから10年ほどなので、ミッションの達成度を数値で管理する仕組みが出来上がっていないのかもしれません。できれば会社としての理念やミッションを数値化できる経営指標を定め、一定の数値目標を持ってはどうかな、と思います。

同社のミッションは数値に落とし込むのが難しそうな概念ではありますが。。

心がワクワクする活動=付加価値が高い=営業利益率30%以上とかかな。。

少なくとも付加価値率の低い事業は「世界をカラフルに」しているとは言えないですからね。。

同社はきちんとユーザーの動向を抑えているっぽいので、目標さえ定めたら後はそこに向けたユーザーの動向数値目標を定めるのは簡単そうです。

キャッシュフロー

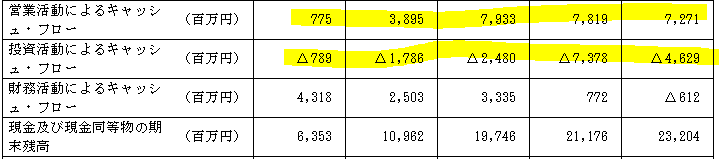

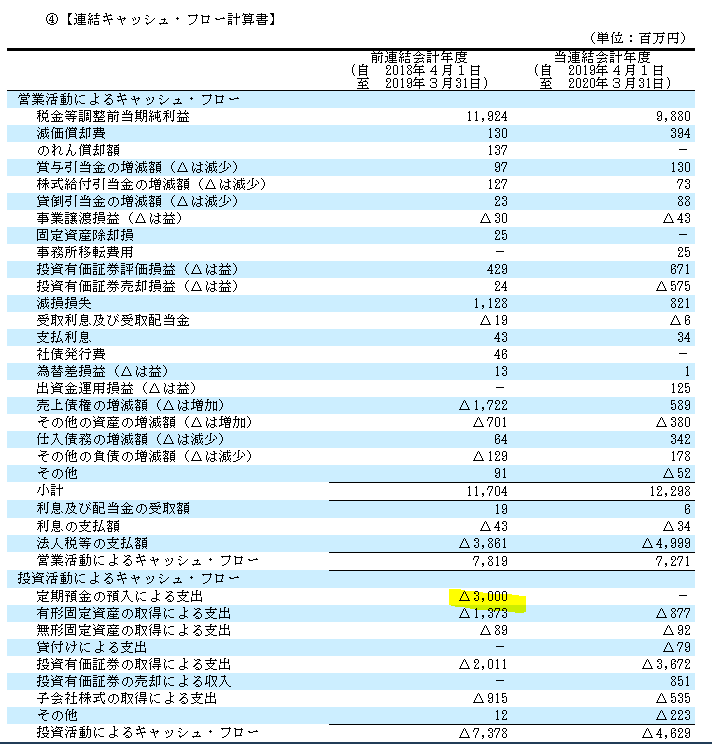

営業活動によるキャッシュフローは安定していますが、投資キャッシュフローが結構動いてます。ただこれ、1年前の投資活動によるキャッシュフローですが、なんちゃって投資キャッシュフローが混ざってます。

なんちゃって投資の定期預金です。

この分を除くと過去4年間はフリーキャッシュフローが順調に入ってきている事が分かります。モバイルゲームという資金が潤沢な業種である強みはあると思いますが、無茶な投資をし過ぎていないので、きちんと節度を守ったキャッシュフロー管理ができているのではないかと。

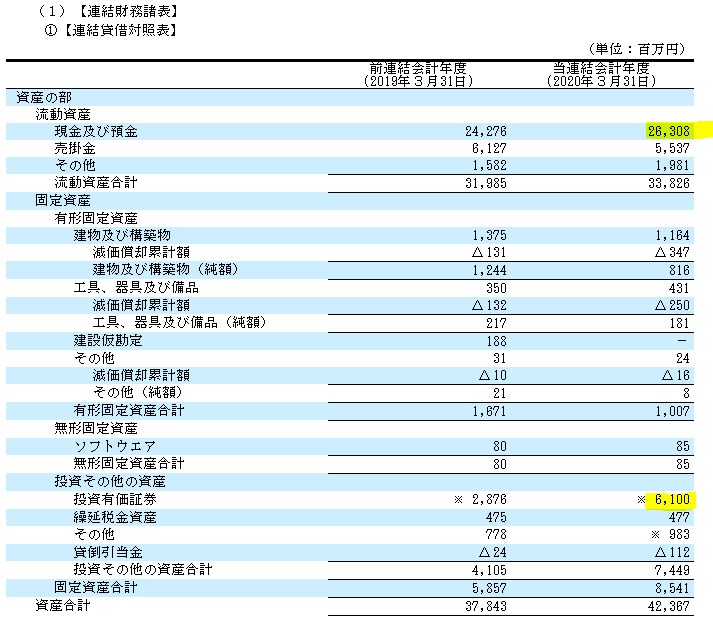

B/S(貸借対照表)

資産の確認です。

手元資金は263.1億円(62.1%)で十分な額です。

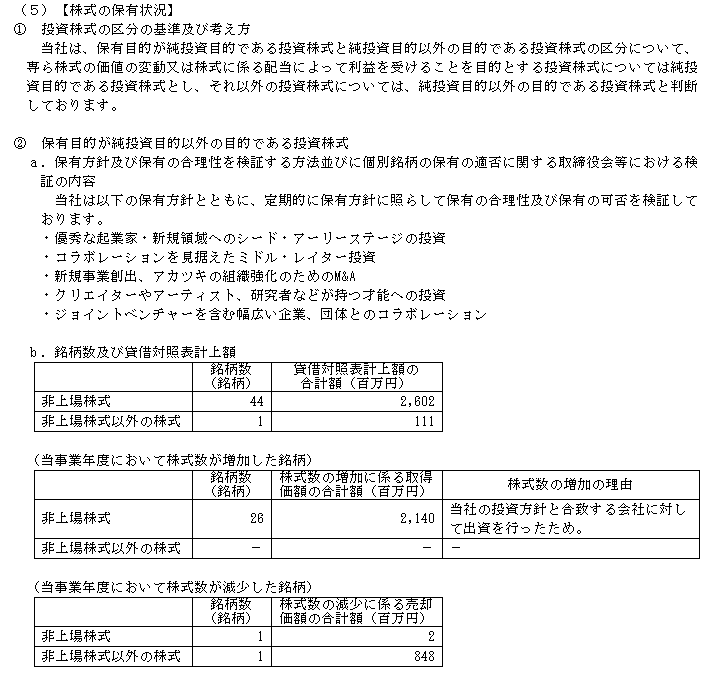

一方で投資有価証券も61.0億円(14.4%)と結構持ってます。先ほどのキャッシュフローでも、営業キャッシュフローの半分くらいを投資キャッシュフローにつぎ込んでいましたが、つぎ込む先は投資有価証券でした。結構積極的に投資をしている印象です。

以下がアカツキの投資の考え方とその金額です。

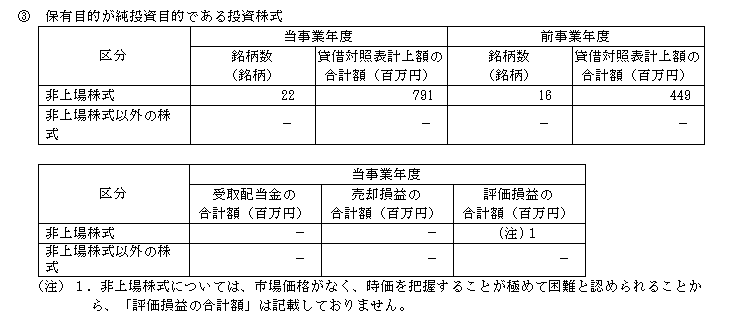

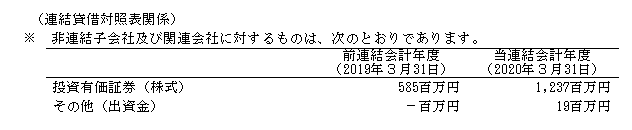

あと、以下が連結していない会社の株式です。

私は基本的にあまり投資に注力する企業を評価しない派です。生半可な業績のまま投資に傾倒するのは他力本願感が強く、他を見る余裕があるならその前に足元のビジネスに集中しろ、と思ってしまいます。ですが、今のアカツキほどの業績であれば、これくらいの投資は別に良いのかな、と思います。

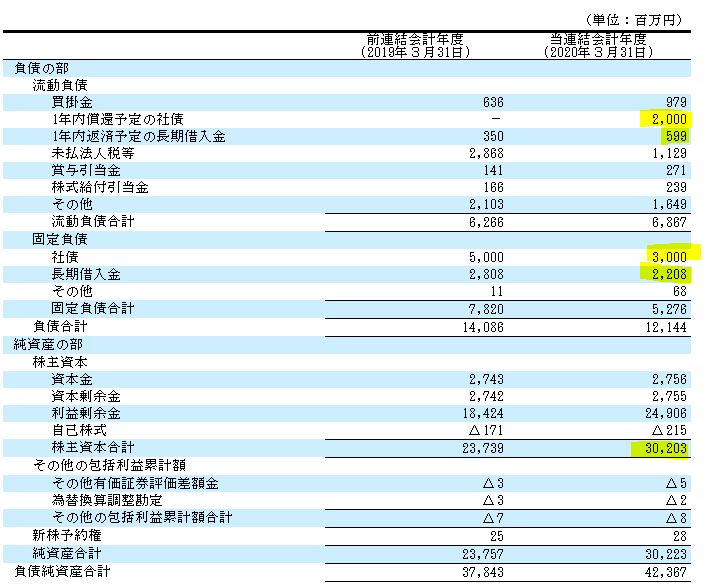

負債、純資産を見てみます。

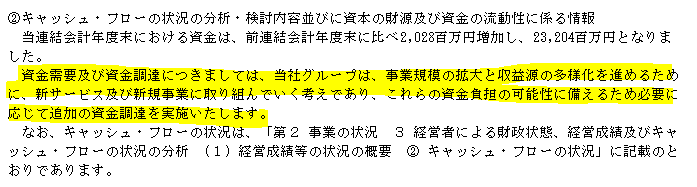

有利子負債は78.1億円(18.4%)あります。コンテンツ業界では大きな有形固定資産とかも在庫も抱えないので、有利子負債自体が珍しいのですが、同社の場合は社債まで発行して多様な借入の仕方をしてます。現預金が手厚いので問題がない水準とは思いますが、あえて金利を払ってまで資金を調達する狙いは何か。

一応ヒントと思われるのが以下。

今後の収益源の拡大のために必要な事業資金を集めるため、多様な調達方法を利用しているのかな、と。

有利子負債があるとはいえ、株主資本302.0億円(71.3%)は十分健全な水準ですから、資金需要が増える未来を見据えた軽いジャブくらいのつもりなのかもしれません。

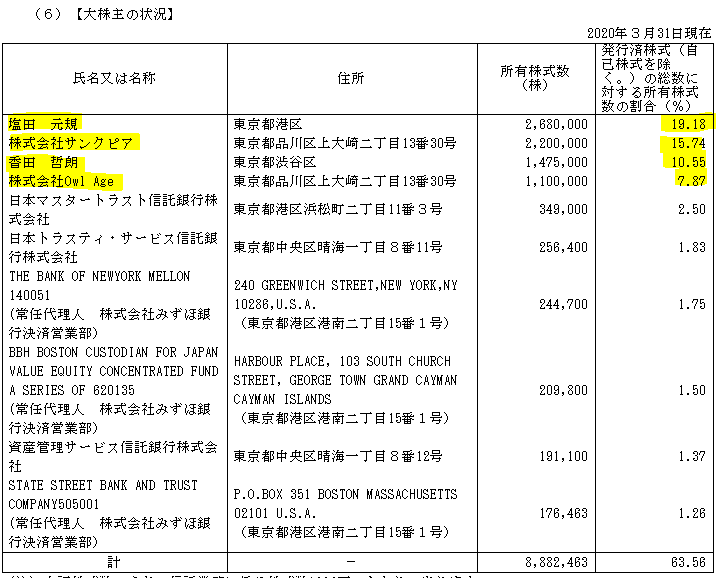

大株主の状況

創業者の塩田氏と香田氏の二人とその会社で過半数を握っています。

なので、私的な利益を得ていないか、その倫理観も確認します。

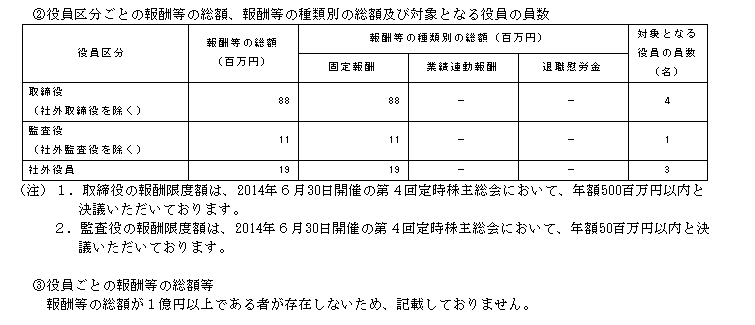

役員報酬を見てみます。

役員報酬は一人当たり平均2,000万円超です。一般的な水準ですし、アカツキの業績から考えたら少ないくらいです。総会の議決権を握るのを良い事に役員報酬を高くするような方々ではないようです。

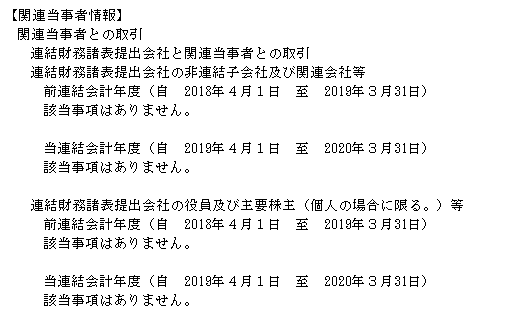

関連当事者取引もありませんから、自分の管理している別会社と適当な取引をして私腹を肥やすような真似もできません。

創業者のお二人はクリーンではないかと思います。

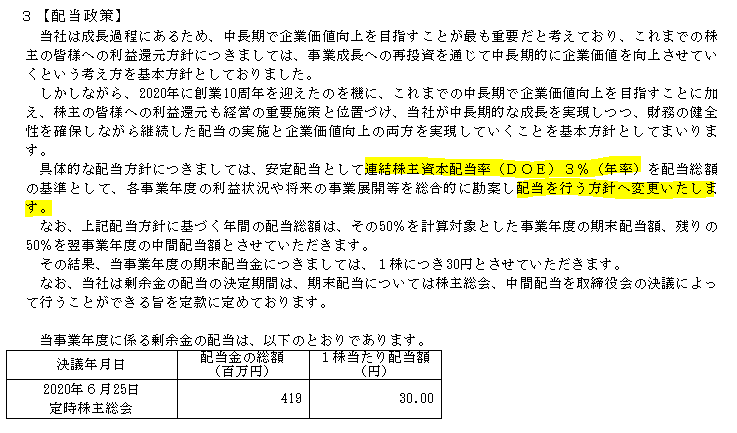

株主への還元

アカツキは配当政策をそれまでのやり方から変更し、資本配当率で明確に定義しています。これは2点の意味で凄いと思います。

第一に日本では配当政策を真剣に考えていない会社がほとんどで、配当政策のほとんどは「内部留保と還元のバランスを鑑みて~%と致します(根拠なし)」を据え置いている所がほとんどです。アカツキはできてたった10年だというのに、きちんと会社の成長度合いに応じた変更を行えるという姿勢がまず立派です。

第二に株主資本配当率という指標です。大抵の会社は配当を決める指標として、「利益に対して何割を配当に充てる」という考え方をします。そのやり方だと、長く続けていると、どんどん自己資本が膨らみ、自己資本利益率が下がっていきます。

一方で株主資本配当率という指標であれば、利益ではなく積みあがった株主資本の額に対して配当額が決まるため、自己資本が増えれば配当も増え、無駄に自己資本が蓄積するのを抑制できます。これは資金効率が自ずと改善されるルール設定だと思います。

投資の神様ウォーレンバフェットが過去から日本の企業に投資しないのは資金効率が悪いから、という事が指摘されていますが、それはまさにこういった部分に一般の企業が注意を払わないために起こっている事だと思います。

是非そうした意識の低い会社はアカツキを見習って頂きたいな、と思います。

まとめ

意外な所で面白い会社に出会ったな、という感じです。まだ創業してから歴史が浅く、粗削りな感じもしますが、挑戦するエネルギーに満ちている感じがします。

懸念をあげるとすれば、現在やっている企画がバンダイとかスクエアエニクスとか大手との協業が多く、売り先も偏ってます。

なので、これからその大得意先の企画が無くなれば、一時的に売上減になる可能性も十分あります。

ただ、ここからは分析でもなんでもなく、漠然とした印象なんですが、アカツキにはセンスの良さを感じてます。

創業者の香田氏が今、アカツキの傘下にクレヨンというアプリ会社の社長をやっていて、ファンアプリプラットフォームの開発・運用の仕組みを作っているようですけど、これもまた今の時代に合っている気がします。

他にもアカツキが運営している赤ちゃん向けのキャラクター「クマーバ」が今YouTubeで人気らしいです。

今自分が子育て世代からこそ感じているのですが、赤ちゃん向け動画の種類は少なくてブルーオーシャンというのはその通りだと思います。うんこミュージーアムの時(これはカヤックが凄いのかな?)もそうでしたが、アカツキのやる事は地に足がついていて、かつ目の付け所が独特で面白い気がします。

現在の業績を支える売り先が偏っているため、どこまで突っ込むかは悩みどころですが、個人的にはかなり将来性のありそうな会社だと思ってます。

本記事は有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析リンク

www.freelance-no-excelyasan.com