結論

日本を代表する化学メーカー。パワー溢れるカリスマ経営者の影響力は今なお健在と思われる。今のうちに体質維持できる仕組みを作ってはどうか。あと株主還元をもう少し考えてほしい。

目次

事業概要

まずは信越化学工業の事業についてです。

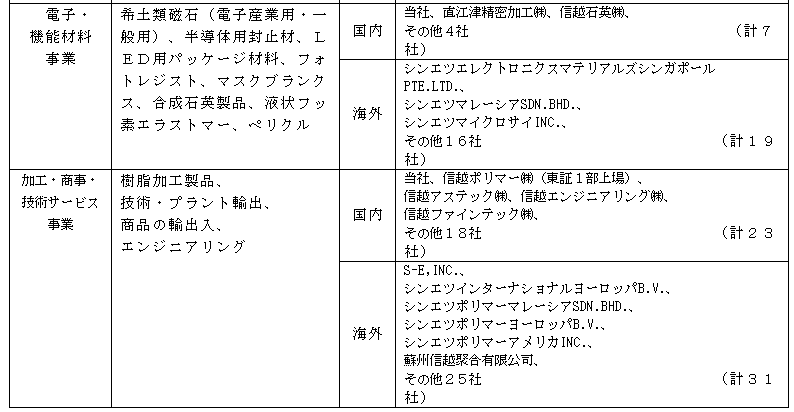

信越化学工業の事業は「塩ビ・化成品事業」、「シリコーン事業」、「機能性化学品事業」、「半導体シリコン事業」、「電子・機能材料事業」、「加工・商事・技術サービス事業」の6事業があります。

原材料の生産、販売をしている化学会社さんのようです。

原材料を売る会社の強い所は、基本的に一般消費者を対象としないBtoBビジネスなので、あまり消費者動向や認知度を気にする必要がない点じゃないかと思います。

BtoCビジネスは結構ブランドイメージに気を遣うため広告宣伝費等の費用やカスタマーサポートの経費が継続的にかかります。しかしBtoBビジネスの場合、一定の品質やコストを維持できれば、よほどの事が無い限りは突然需要が激減する、といった事はないかと。

しかも化学工業品の場合、ちょっとやってみよう、と思って始められる事業ではないので、地味に参入障壁も高い気がします。一度ある程度の地位を獲得してしまえば、他の業界ほど現状維持は難しくないように思われます。

しかし、そうした場合経営陣の姿勢や会社の体質が悪化しやすいため、きちんと統制が取れる仕組みになっているのかはきっちり見ていく必要があるように思います。

セグメントの状況

信越化学工業は報告セグメントを先の6つに分けてます。

「塩ビ・化成品事業」:4,877.2億円(28.1%、利益率18.9%)

「シリコーン事業」:2,338.6億円(13.5%、利益率26.3%)

「機能性化学品事業」:1,359.2億円(7.8%、利益率20.4%)

「半導体シリコン事業」:3,876.6億円(22.4%、利益率37.0%)

「電子・機能材料事業」:2,334.9億円(13.5%、利益率29.4%)

「加工・商事・技術サービス事業」:2,553.3億円(14.7%、利益率5.8%)

上の5つの事業はかなり良い利益率しているな、という印象です。

最後の「加工・商事・技術サービス事業」は利益率はあまり高くありませんが、内容を見てみると技術・プラント輸出、商品の輸出入、エンジニアリングなど、何かを生み出すというより他の関係会社のサポートする事業がメインのようです。

つまり、独立した事業というより、本社機能の一部サービスをグループ外会社にも提供しているため一つの事業グループに分けているだけの印象です。

基本的に利益率の低い事業は撤退を検討するのが、経営における「選択と集中」の基本ではありますが、この事業に関しては他の事業のサポートという意味が大きいため、単なる切り捨て、撤退は難しいのではないかと。

どちらかというと本社機能として各セグメントに配賦すべき経費なんじゃないかという気がします。とすれば、他の5つの事業についてそのままの利益率を信じるべきではないかと。

とはいえ、信越化学工業は内部売上などを相殺して全てを合わせた連結の営業利益率が26.3%と、十分凄い数値ですから、それほどシビアに削る必要のある事業は無い気がします。

これだけの利益率で、かつそれほど需要の変動がないとなれば、よほどの失敗をしなければ赤字に転落する事はない気がします。

地域別売上もあるので見てみます。

日本:26.9%

米国:21.7%

中国:10.1%

その他:41.3%

地域別トップ3である日本、米国、中国を合わせても58.7%という事で、結構広範な地域に得意先がある印象です。

一方で有形固定資産は日本より米国の方が多いようです。

日本:31.9%

米国:50.9%

その他:17.2%

米国に何の資産があるのか気になるので、主要な設備の状況を見てみます。

塩ビ・化成品のルイジアナ工場のシンテックが5,176.8億円あるようです。信越化学工業グループの有形固定資産全体の半分近くをこの工場が占めてます。信越化学にとって塩ビ・化成品は売上高の比率として最も大きい28.1%を占めていますから、投資額をかけるのは自然ですが、グループ全体の有形固定資産の半分は多くないかな、という気がします。効率という観点でみればこの事業には売上に対して必要な設備投資が多い事になるので、相対的にリスクが高いビジネスではないかと。減価償却費の影響なのか、利益率も他の事業に比べると低いです。

一般的な水準以上の収益をあげている現時点では、この事業を止めるとかそんなドラスティックな経営判断をする必要は無いとは思いますが、経営陣がこういった点に対してどう向き合うのかは、経営の質を判断する材料になるかと思います。

こういったポイントを課題として認識して先手先手を打てるような経営方針を取っていれば、今後も継続して発展していく可能性が高い気がします。

業績推移

経常利益率の推移は17.2%⇒19.6%⇒23.6%⇒26.1%⇒27.1%

売上の伸び以上に経常利益が伸びて利益率が向上しています。

これが経営努力によるものなのか、単なる景気拡大に付随する需要増なのかは、最も拡大している2017年-2018年の分析を見てみます。

内容を見ていると、需要増による影響という印象が強いです。原材料企業なので、景気変動による需要増による影響が大きいのは勿論理解できるのですが、じゃあ逆に需要が減ったら利益率も下がりました、と報告するだけの経営陣だとちょっと頼りないです。

需要の増減に対応して生産量を増やす対応は現場の人間の仕事であって、経営者の仕事ではありません。需要が増えたから生産増やせ、需要が減ったから生産減らせ、と言っているだけなら経営者など不要です。

経営者は会社がどんなビジョンを持つべきかを考え、ビジョンに向かうための道順(目指すべき目標)を社員に示し、会社の質的向上を達成して初めて「仕事をした」という評価をされるべきだと当ブログは考えます。

その点、この「経営成績に対する記載」は質的に不安な記載だと思います。

経営方針

結局は会社としてどういう方針を取るか、が経営の質を測る指標になるかと思いますので、経営方針について見てみます。

信越化学の目標とする経営指標は年次ごとの増収、増益のようです。

個人的にはこの指標設定はあまり望ましくないと思います。

同社の主要製品は景気の影響を受けやすいものがあり、短期間で急変するとあります。ならば猶の事何故目標指標を増収増益という絶対評価にするのか、と。

増収増益を達成したとしても、できなかったとしても、それが景気に依存しただけであれば、会社や経営者の業績評価として適切ではないように思います。

もし、付加価値率である営業利益率を指標に据えたなら、経営者としては景気後退で売上が下がっても、需要増減に応じる事のできるフレキシブルな生産、物流体制の構築を目指すという「経営判断」に繋がり、それが達成できたなら十分評価に値します。

資本効率であるROEを指標とするなら、例え利益が落ち込んだとしても、経営者は自社株買いなどの財務戦略で株主のリターンを高くする「経営判断」に繋がり、達成できたなら勿論投資家は評価します。

しかし増収増益という指標だと、「みんな頑張ろう!」と激を飛ばすか、M&Aで手っ取り早く増収増益をする、くらいの「経営判断」にしか繋がらないのではないかと。

(そもそも減収減益を望む者などいないと思うので)

経営指標は会社が今後どういう姿になりたいのか、を具現化する道標であるべきですが、単なる「増収増益」では単に規模を大きくする以上の目的が見えません。

これはちょっと経営体質として評価し辛いです。

キャッシュフロー

営業キャッシュフローは安定してますが、投資活動によるキャッシュフローは大分荒れてます。

投資活動によるキャッシュフローを見てみると、前年と直近年の差は定期預金の増減によるもので、なんちゃって投資です。

有価証券の取得と償還をほぼ均等額でやっている所を見ると、余剰資金の低リスク運用を行っているようです。

この点はそれほど問題ではないかな、という印象です。

B/S(貸借対照表)

資産の確認です。

信越化学工業の有価証券は先の通り、低リスクな短期運用と思われるので、手元資金と見做してよい気がします。現金+有価証券が10,878.3億円(33.7%)です。合わせて1兆円越えというのは凄いです。。

受取手形、売掛金は3,254.9億円(10.1%)とそこそこありますが、滞留日数は77日ほどですから滞留はなさそうですから問題ないです。

在庫は製品、仕掛品、材料を加えた3,656.7億円(11.3%)です。在庫/売上原価×365日でざっくり在庫が滞留している期間が見えますが、135日、4~5カ月分くらいです。受注生産とかでなければ、そこまで多い印象はありません。

有形固定資産は11,199.2億円(34.7%)です。

資産内容は先に触れている通り、半分を塩ビのルイジアナ工場のシンテックが占めており、他にも世界中に工場を持っているようです。

生産拠点を分散するのは地政学リスクをヘッジする意味では良い事です。

ただ、ざっと見ていて思うのは主要な生産拠点は欧米が多い気がします。タイ、マレーシアはありますが、それ以外は欧米っぽいです。

工場は安全のため、標準通りの作業をしなければならない事が多いので付加価値を生みにくく、一般的には人件費の安い後進国に作られる事が多いです。

最も意外なのは主要な生産拠点に中国がない事です。

今や中国は世界の工場と言われるほど、世界中の製造業が生産拠点を構えている場所ですから、中国に主要な生産拠点がないというのは珍しいのではないかと。

売り先としても中国は日本、米国に次ぐ三番目なのに、現地に主要な生産拠点がない、というのは何らかの意図があるように思います。

有報内を探してみましたが、特に理由らしきものは書かれていないようだったので、何か資料がないかGoogle先生に聞いてみると、少し古いですが以下のような記事がありました。

信越化学はこれまで、カントリー・リスクを考え、中国への大型投資を避けてきた。

金川社長は中国進出については、こう述べている。

「中国はね、市場としてはこれからの10年、圧倒的に伸びるでしょうね。 非常に魅力的な市場です。

我々は製品の輸出には中国に大変お世話になっていて、たくさん輸出しています。

ただし、投資とは別のことなのです。

中国の場合は カントリーリスクというと語弊があるかもしれないが、例えば我々の商品の基礎中の基礎の原料である石油とか電力を、政府が一番コントロールしている。

我々が下流、ダウンストリームでいくら努力して、事業を成功させても、上流で押さえられたらそれで一発で終わり。

つまり、我々の経営努力ではできないものがあるところではやってはいけない、というのが私の考え方。

経営努力で克服できるものは経営努力で克服するが、できないものはやらない。」---

同社は1967年にニカラグアで、信越化学 33.75%、三井物産 11.25%、現地(ソモサ大統領系) 55%出資で、塩ビ会社Polimeros Centroamericanos S.A. (POLICASA) を設立した。中米共同市場を対象にPVC 年産 5千トン、同コンパウンド 6千トンを生産するもので、1970年にスタートした。

同社は中米でも一、二を争う高収益企業に成長したが、1979年の革命勃発(ソモサ大統領は亡命、のち暗殺される)で撤退を余儀なくされた。

「この経験は、事業を進めるときにカントリー・リスクは絶対に避けねばならないことを私に教えてくれた」

なるほどな、という感じです。

ニカラグアでの経験から、政情不安定な国でのカントリーリスクを避けるDNAが信越化学には刻まれており、結果的に主要生産拠点は政情が安定している先進国が多くなっているのかもしれません。

積極的に後進国に進出する事は当然コストメリットや市場を開拓できるという意味で、決して悪い事ではないですが、結構なリスクが伴います。信越化学はそういった冒険をしない、保守的な考え方のようです。

しかし、目先の利益に惑わされず安定した生産を優先する姿勢というのは、中々できるものではないと思います。まして、それで十分な高利益率を保っているわけですから、大したものです。

これは私の体質評価としては大きな加点ポイントかと思われます。

負債、純資産を見てみます。

有利子負債は234.2億円(0.7%)ありますが全体からすれば微々たるものです。手元資金が1兆円超えの同社グループからすれば大した問題ではないと思います。

純資産は27,231.4億円(84.3%)です。有形固定資産や在庫のリスクを差し引いても十分優良な水準です。凄いです。

BS全体を俯瞰してみると、手元資金、売上債権、在庫、有形固定資産とざっと見た感じの割合はかなりバランスが取れている印象です。質的にあからさまに問題視すべき部分はないと思います。経営方針こそ評価はあまりできなかったですが、単に経営指標として表現していないだけで、管理会計上はある程度の統制を取っているのかもしれません。

従業員の状況、役員報酬

従業員の平均勤続年数も長いですし、給与も高い水準だと思います。

平均勤続年数20.2年って凄いです。。前回の東京エレクトロンも長かったですが信越化学はそれ以上です。

一方、億越えの報酬を受け取っている役員は以下です。

先ほどの中国進出に関する見解を述べていた金川会長の報酬が最も多く、グループ全体で見ると748百万円貰っているそうです。包括利益2,868.9億円のグループ企業のドンなら別にそれくらい貰ってもおかしくは無いですが、他の方と比べると傾斜が凄いな、と。これだけ見るとワンマンなのではないか、と体質的に心配です。

トップの金川氏はどんな方かな、と見てみると。

戦前のお生まれじゃないですか。。

御年94歳ってバフェットより年上ですよ。。エネルギッシュな方です。。

金川氏に関しては以下のような記事がありました。

信越化学工業金川会長 塩ビを世界トップに育て上げた功績|日刊ゲンダイDIGITAL

78年、米国の塩化ビニール(塩ビ)の生産子会社、シンテックの社長に就いた。シンテックは金川氏が海外事業本部長時代に企画・立案して生まれた会社だ。

シンテックは信越化学の大黒柱に育った。90年、シンテックの社長を続投したまま、信越化学工業(本体)の社長に就任した。

シンテックは金川氏の事業家としての一丁目一番地。カリスマ経営者に駆け上がる原点である。

92年から塩ビで世界シェア1位になった。塩ビは窓枠や建物外壁などの建材や上下水道のパイプ、電線の被覆、車のシートやソファのカバーなどに使われている。米国子会社、シンテックが塩ビ事業の中心で、信越化学は世界最大の塩ビメーカーなのである。

シンテックはグループの有形固定資産の50%近くを占める例のルイジアナ工場を持つ会社です。なんとなく特別感はありましたが、金川会長が企画立案して作った会社なのですね。思い入れも強いことでしょう。。

とはいえ先に書いた通り、信越化学工業のセグメントの中で、規模こそ大きいものの、有形固定資産が最も多く、実質的に利益率が最も低いセグメントが塩ビ部門である事を考えると、金川氏が特別に目をかけすぎて、余人が批判しにくい「聖域化」してしまっていないか、少々心配です。

ちょっと創業者の話に逸れました。

従業員給与と役員報酬の話をまとめると、従業員給与や勤続年数はかなり良い印象ですから社員にとっては良い会社なのではないかと。役員報酬も信越化学という会社の水準を考えると法外というレベルではありません。

ただ一点、金川氏の報酬が傑出しているというのは、もし報酬の算出方法が適切なのだとすれば、職責に偏りがあり過ぎなので将来的な金川氏の退任が心配ですし、職責はそれほど偏らずに報酬にこれだけの差があるのなら、報酬を決めるルールとして問題です。

本当の名経営者は自身が居なくとも回る仕組みを作り、静かに去りゆくものかと。御年94にもなりながら未だ現役で高額報酬を受け取り続ける金川氏は尊敬に値するとは思いますが、その点だけはちょっと不安です。

配当政策

配当政策は物足りない気がします。

ほとんど無借金で純資産が大きいと、ROEが自然低迷します。正直信越化学くらいの安定感があるならROE20%くらいに引き上げる事だってできる気がします。自社株買いを大量にするか、配当基準にDOEを導入するなどして、資本効率を根本的に見直してもらいたいです。

ROEは投資家にとっての実質リターンを示す数値になるため、これが低水準という事は、投資家への還元意思が弱いことになります。

従業員、役員への還元は十分である事は見えますし、付加価値率を見れば顧客に対して提供する付加価値も十分です。

とすれば後は株主への還元も十分な水準になるよう検討してもらえないだろうか、という気がします。

まとめ

信越化学工業は化学関係の会社ではかなりの優良企業として名が通っていて、私もかねがね噂を耳にしていました。信越化学工業が昔どんなだったのかは分からないですが、今の信越化学を気づき上げたのは金川氏の経営手腕による所が多いのではないかな、という気がします。

(2ページ目)信越化学工業金川会長 塩ビを世界トップに育て上げた功績|日刊ゲンダイDIGITAL

この記事を読んでいると特に以下の部分が凄いな、と。

社長に就任した金川氏は、米国で塩ビ樹脂会社を買収し、シリコンウエハーの量産に努め、「強い事業をより強くする」方針を貫徹した。その結果、95年から2007年まで12年間連続で営業増益を達成した。

強みをより強くする、基本的な勝ちパターンの一つである、選択と集中に沿ったもので凄く良いと思います。実際に実績を挙げている所からもその見識が卓越している事は想像に難くないです。

ただ、現状の様子を見る限り、カリスマ経営者でありがちな、その人がいなくなったら突然バラバラになってしまう、というリスクもあるのではないかと懸念されます。

カリスマ経営者が居なくなった時、残された会社は何を指針にするかといえば、理念であり方針になるのですが、方針の立て方は(個人的には)あまり合理的な感じはしません。本当にこれで良いのかな?という気がします。

カリスマ経営者がいるうちに、その体質を維持できる理念と方針をきちんと明確にし、信越化学工業が今後どこに向かい、どんな体質の会社を目指すのかを示しておいた方が良い気がします。

あと・・・株主への還元方針ももう少し考えてほしいです。

本記事は有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析リンク

www.freelance-no-excelyasan.com