結論

経営陣の見識が深く、優秀な企業体質ではないかと。スイス仕込みの経営の透明性を感じる内容。ただ、同じ管理部門の人間としては分析現場の負担がきつくて「水清くして魚棲まず」になってなければいいな~と切に願う。

目次

前置き

中外製薬は将来的に調査する予定でしたが、読者様にリクエストされたため前倒しして分析します。

親会社とその影響について

いつもは事業概要が最初に来るんですが、その前に中外製薬については、前提となる資本関係についてまとめておく必要があるかな、と思います。

中外製薬の親会社はロシュ・ホールディング・リミテッドというスイスの持株会社です。

ロシュグループはスイス証券取引所に上場している世界的な製薬・ヘルスケア企業です。つまり、中外製薬はスイスと日本と国は違えど、親子上場をしている子会社という事になります。

親子上場している会社の子会社は当ブログでの体質評価はそれだけでマイナスです。

理由としては、親会社の方針次第で体質が変化しかねない事、おかしな社員・役員を押し付けられかねない事、親会社からの不平等な要請を受けざるを得ないリスクがある事などが挙げられます。

親会社の経営者が子会社の少数株主にまで配慮してくれる誠実な人であれば問題ないですが、今がそうでも将来的にどうなるかは分かりません。親会社に会社の根本を揺るがす権利を委ねている時点で、私としては非常に不安なので、親子上場の子会社は分析対象としても、自分の投資対象としても敬遠しがちです。

ただ、中外製薬に関して言えば、そのリスクは少ないと思ってます。

理由は2つです。

①中外製薬はロシュの日本市場における唯一の医薬品事業会社である事

中外製薬はロシュグループに加わる際、アライアンス基本契約を締結しています。

このアライアンス基本契約が有効な限り、中外製薬はロシュの薬の独占販売権を持ちます。日本におけるロシュの売上は中外製薬に集約されているため、ロシュグループ内で利益相反(例えばグループ内の他の日本の会社に利益を回すとか)が起こりません。

ロシュグループが日本市場から利益を得るには中外製薬を通す必要がありますから、ロシュグループは日本市場を丸ごと捨てる覚悟が無ければ、おかしな人間を送り込んだり経営体質を悪化させるメリットはない筈です。

中外製薬の少数株主が損をして、親会社だけが得をするという構造的利益相反のリスクが少ないです。

②移転価格税制上、不適切な取引は国税が見張っている事

親子上場している会社であり得るリスクは、親会社にとって都合の良い条件での取引、例えば安値で親会社に原材料を納入させたり、というのが考えられます。

勿論、親会社だけに優遇などしたら少数株主に対する利益相反となり、コンプライアンス上の問題になりますから、建前では他の事業者と同じ値段でやってます、とか書くでしょうが、どこまで信じられるか。仮に、親会社に利益を増やすために他の事業者への価格も引き下げる事を親会社から要請されたら、それを子会社が断れるか・・・力関係的に無理だと思います。断ったら自分のクビが飛ぶわけですから。。

価格を下げる理由なんていくらでもひねり出せますから、そういった親会社の圧力による少数株主への利益相反を、形式的な法律で規制するのは不可能だと思います。

しかし、これが親会社が海外だとそういう圧力に対して抵抗し得る根拠があります。それは移転価格税制です。

移転価格税制とは|知っておくべき5つのポイント|税理士検索freee

先ほど書いた通り、グループ会社間だと、適当な理由を付ければグループ内のどこの会社に落とすかを自由に決めてしまえます。もし国際的なグループ会社であれば、タックスヘイブンの国の会社に利益を落とすスキームを作れば、無税で利益を蓄積させる事ができてしまいます。

各国税務当局にしてみれば、そんな事をされたら法人税が入らなくて大変ですから、移転価格税制と呼ばれる制度で、国家間での不当な取引が無いか見張っていて、自国にとってあからさまに不公平であると感じたら国家間の議論になります。

つまり、国際的な親子会社の関係であれば、取引に双方の国の税務当局を挟むため、よほどの事が無い限り、子会社側に一方的に不利益が出るような取引ができないかと。

(フェアトレードなんてそもそも定義のしようがないので、完全に防ぐことは無理でしょうが、国内グループの親子上場よりはアンフェアトレードの難易度が高い)

以上2点から、中外製薬は親子上場ではあっても、ロシュグループから一定の独立を保ち、少数株主と親会社との利益相反を起こす可能性は少ないものと私は考えます。

上記の事書いた後から見つけましたが永山会長のインタビュー記事もデロイトが出してるようです。

解説記事もありました。

これを読む限りはロシュグループも合理的な会社っぽいので、そもそもおかしな事をするような会社じゃないな、という感じがします。

という事であまり親会社の影響は意識せず、あくまでロシュグループとの関係は戦略的提携と見做して通常の会社と同様に見ていこうと思います。

事業概要

まずは中外製薬の事業についてです。

中外製薬の事業は医薬品の製造販売です。

先のアライアンス契約でも書いてあった通り、ロシュの子会社という印象が強かったため、ロシュグループの日本代理店という立ち位置かと思いきや、傘下には研究開発機関や海外での販売子会社も抱えているため、自前の薬の開発して海外で販売する事もしているようです。

極めてシンプルな事業形態です。

中外製薬は2004年に一般用医薬品事業等をライオンに譲渡しています。

これについての永山会長のお言葉

ほとんどの経営者が中々できない「選択と集中」がしっかりできてる印象です。

中外製薬は経営資源をバイオ、抗体医薬に集中する事ができ、今なお中外製薬はシンプルな事業を継続しているのかな、と。

「選択と集中」ができる会社は希少ですから、決断ができるのは良評価ですが、これが永山会長の一存で行われているのか、将来的にもこれが続けられるのかは経営方針や理念に落とし込まれているかを確認する必要があります。

この決断をする根拠が理念や経営方針まで落とし込まれていないと、永山会長が居なくなったら途端に多角化に走ってダメになる、という事になりかねないので。。

セグメントの状況

中外製薬は報告セグメント医薬品事業の単一セグメントですからセグメント別はありませんが、収益を細分化して管理してます。

主要顧客の筆頭はエフ・ホフマン・ラ・ロシュ・リミテッドという会社で、親会社である持株会社ロシュホールディングスの直系子会社です。つまり中外製薬にとっては兄弟会社にあたります。

戦略的アライアンスの中では中外製薬がロシュグループ製薬の日本における独占販売権を持つ一方で、中外製薬の海外での第一選択権をロシュグループに付与しているため、自分のグループ会社から売る以外で、海外に売る時は基本的にエフ・ホフマン・ラ・ロシュ・リミテッドを通しているのではないかと。

なので海外売上が同社への売上そのままとなり、売先がこのような構成になるものと思われます。

特定の顧客に売上が集中するのは価格交渉力が無くなりますし、まして相手は親会社です。これは本来企業体質としてはあまり望ましくないのですが、先に書いた通り中外製薬-ロシュグループの移転価格は税制の争点となるため、ある程度の公平性は保たれるものかと。不当な取引は日本の税務当局が黙ってないですよ、と。。

税務当局対応は個人的に絶対やりたくない仕事の一つですが、逆にこういう時は便利ですね・・・。

業績推移

利益率の推移は17.5%⇒15.1%⇒18.2%⇒20.9%⇒30.3%

直近は凄く高いですがやはり波があるんでしょうか。。

創薬は当たれば凄い利益率になりそうですし、特許などで法的に利益保護の体制が整っているので長期にわたって繁栄を続けそうですが、一方でそれを持続するには大規模な研究開発が必要となり、その成否で業績が大きく変わってきます。

なので中外製薬の利益体質を評価するには、研究の質など専門的な知識が必要となる気がします。私は創薬に関する知識は皆無なので敢えてそこには触れますまい。。

とりあえず研究開発の内容とかを覗いてみますか。。

はあ、さいですか。。という感じ。

これ見て分かる人は分かるんですかね。。

経営方針

経営指標としてはCore EPS年平均成長率とのことです。

EPSやその成長率を採用する会社は珍しくないですが、Coreというのはあまり聞いたことがないので、説明を探すと業績分析のところにありました。

要は突発的な損益を除いた実力ベースのEPSということらしいです。ロシュも開示しているという事は、ロシュグループとして統一した基準があり、それを業績管理指標として採用しているものと思われます。

EPSの年成長率という財務指標を採用するのは株主にとって良いことです。株主にとってのトータル利益を最も増やすのは本質的に言えば、EPSの成長速度です。EPSが増えれば配当も増やす事が出来ますし、株価も上がります。継続的に上げる事ができれば、持てば持つだけ投資家は利益を得ることになります。

株主利益に対してきちんと配慮している事が伺える指標のチョイスだと思います。

同じような意図の選択肢だとROEが挙げられますが、同社はあまり高くありません。

直近は高いですが、平均すると平凡な印象です。

株主還元指標なら何故ROEを採用してないのかな。。

ROEとEPSの違いは、BSの規模の観点を入れるかどうかなので、もしかしてBSに対するチェックが甘いんじゃないかな、とか思いきや、その疑問に応えるCFOの記事がありました。

https://www.chugai-pharm.co.jp/ir/reports_downloads/annual_reports/files/jAR2017_12_06.pdf

要するに中外製薬が高ROEを目指すには2つの制約があるという事です。

製造工程が比較的長いバイオ医薬品の割合が高く、万全の供給責務を全うするために相応の安全在庫を保有することもあって、ターンオーバーの短縮には一定の制約があり

製造工程が長い場合、在庫が多くなるのでバランスシートは膨れざるを得ず、資産対比での利益が縮小するのは当然です。これはビジネス上の特性であり、経営陣の責任とするのは非合理です。勿論「だから低くても仕方ない」と開き直られるのも困りますが、少なくとも経営層にアセットを圧縮する意識は見えるため、問題ないです。

ロシュとの戦略的アライアンスに基づく自主独立経営を維持していくには、ロシュ持分比率を一定範囲内にとどめておくことが肝要であり、自己株式の取得・消却により株主資本を圧縮することは他社に比べて容易ではありません

ROEを向上させるために手っ取り早いのは自社株買いなのですが、ロシュとの戦略的アライアンスでロシュの持分を一定範囲内にとどめておく必要があるため、やすやすと自社株買いができないようです。これもなるほど、です。

いずれもROEではなくEPSを経営指標として選ぶ十分な理由です。

そしてこのCFOの語る言葉の合理性・・・これはレベルが高い。。

永山会長のワンマンという可能性も考えてましたが、これを読む限りでは役員、ひいては企業体質のレベル自体が高そうです。実に合理的です。お見事。

キャッシュフロー

ざっと見ても管理されている感が伝わってきます。営業キャッシュフローの増減が投資キャッシュフローの増減に凡そ連動しており、フリーキャッシュフローが赤字になりません。特に指摘すべき事項は無いと思われます。

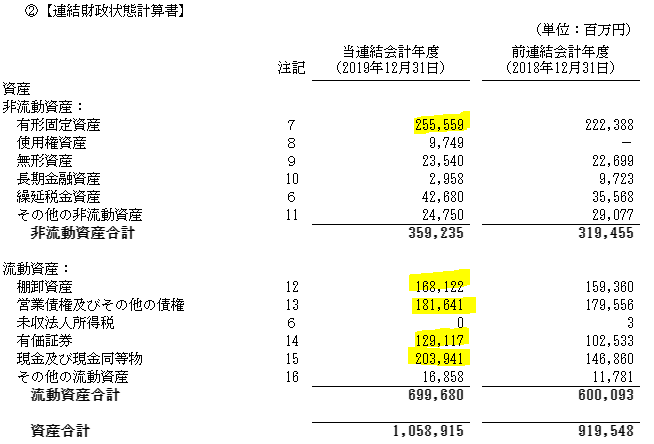

B/S(貸借対照表)

資産の確認です。

中外製薬もHOYAと同じ固定性配列法ですね。。

www.freelance-no-excelyasan.com

何ででしょうか・・・IFRSを導入しているハイレベル企業は固定性配列法を採るのが流行りなんでしょうか。。正直私はどうせ全部見るのでどっちでも良いと思っているんですが・・・何か意図があるのか。。まあ、特に理由を書いている部分は見つからなかったので、いつも通りに分析します。

先ず現金同等物ですが、同社は有価証券を保有してますが、内容を見てみると、譲渡性預金、金銭信託、コマーシャルペーパーなど、低リスクな金融商品ばかりなので、基本的に有価証券も現金同等物という理解で良いと思います。

よって現金同等物は3,330.6億円(31.5%)。工場や研究開発施設を抱える企業としては無難な割合かと思います。

営業債権及びその他の債権は1,816.4億円(17.2%)で債権の滞留期間は97日、3か月といったところでしょうか。ちなみに注記に内訳まで載せてます。

実に細かい・・・

しかもそれだけでなく、リスクマネジメントの注記で、滞留期間に関して滞留期間について詳細載せてます。

すげーなおい。。いや勿論、経理実務では営業債権の滞留管理なんて当たり前なんですが、それを公開資料に載せてくる会社はあんまりないかな、と。。

(だから私は毎回勝手に営業債権/売上で、ざっくりの滞留期間を出している)

これが金融で有名なスイスに本拠を構えるロシュグループの透明性レベルですか・・・マジぱないですね。

棚卸資産は1,681.2億円(15.9%)です。内訳は下記。

経営方針の時、生産のリードタイムが長く在庫が多いためROEを採用しにくい、という事を書いてましたので、滞留期間を見てみます。

在庫/売上原価×365で在庫の滞留が分かりますが、231日なので7-8か月という所ですかね。確かに長い。

ただ、確かに生産のリードタイムが長いのはそれはそれで課題ではありますが、総資産に占める棚卸資産の割合は15.9%ですから、中外製薬の総資産が膨らんでいる直接の原因としては不十分な気がします。もっと他にも理由はありそうな気がします。

有形固定資産が2,555.6億円(24.1%)です。

単独の割合としてはこれも結構大きいです。

主に研究所とか工場がメインのようです。だだっ広い自前本社ビルとか無さそうなので、ぱっと見で削れそうな無駄は無さそうです。

強いて言うなら生産については外部業者に委託してファブレス化できないかとか、検討の余地はありそうな気がします。医薬品のような高付加価値の軽量品なら輸送費が増えても十分ペイしそうですし。

そうすれば原料在庫も減って一石二鳥、という気がします。

まあ、私程度が思いつく事を経営陣が検討してないとは思えないですし、命に直結する商品ですから法律とか品質の問題で難しいのかもしれませんが・・・ネックになるのはなんなのだろう。。

営業債権とかは売先の事情なので減らしにくいですから、総資産構成を変える事を考えたら、棚卸資産と有形固定資産を合わせた40%分をなんとか削るしかないです。

もしROE、ROICを意識した経営を実現するなら、ファブレス化が唯一の方法という気がします。

負債、純資産を見てみます。

2018年まで有利子負債はあったようですが、2019年はゼロの無借金経営です。純資産が8,539.9億円(80.6%)、強固な財務体質です。今後も自社株買いはし辛いですから、手を打たなければどんどん純資産は蓄積されていくものを思われます。

従業員の状況、役員報酬

従業員の平均勤続年数も長いですし、給与も高い水準だと思います。

製薬会社は給与が良い、という事は噂に聞いてますが、中々ですね。ただ、外資でこの企業体質の水準であればむしろ低い方かもしれません。

一方、役員はどうかと言うと・・・

それなりに貰っている印象ですが、そんなに無茶な額ではないかな、と思います。数百億~千数百億の利益を稼ぐ企業の役員ですから、外資ならむしろ少ないくらいでは、と。外資とはいえ子会社ですから、あまり法外な報酬は出しにくいのかもしれません。

配当政策

中外製薬の配当方針は以下です。

個人的にはちょい薄味の配当政策かな、と。

自社株買いがアライアンスの制約でできないのは理解できるので、自社株買いについて言及しないのは仕方ないとして、配当性向を50%とする意図が分からないですし、今の純資産水準に対しての考察が無いのかな、と。

自社株買いができないなら猶の事配当方針を充実させるべきで、対純資産ベースでの配当(DOE)で考えるべきじゃないかな、と。ビジネスを維持するためにはどれくらいの純資産が適正と考えていて、それならいくら配当を出す事ができるのか、という観点で見なければ今後も徒に純資産は蓄積されていき資本効率は悪化します。

同社の評価基準であるEPSベースでは純資産に対する効率は測れないので、だからこそこういう部分で補完する指標を採用してもらいたいな、と思いました。

注記について

B/Sの分析でも少し触れたんですが、中外製薬の注記は滅茶苦茶詳しいです。

一般的に日本企業の採用している会計基準(日本基準)は、細則主義(ルール・ベース)と呼ばれ、結構細かい部分まで規定してます。細則主義の場合あまり解釈の余地が無いため、恣意性が介入する可能性が低く、説明も最小限で済みます。しかし、前提条件の異なる地域によってはその細則ルールがうまくハマらない部分が出てきてしまい、ミスリードに繋がる可能性があります。

一方で中外製薬の採用しているIFRS(国際会計基準)は原則主義(プリンシプル・ベース)と呼ばれ、ざっくりとした方針だけを示し、詳細は企業ごとの解釈に委ねるやり方が採られています。原則主義(プリンシプル・ベース)は、方針しか決めてないので広い地域の企業がIFRSを採用しやすいです。ただ、当然どういった方法を採るのかは企業(会計士)の裁量に委ねられており、企業には説明責任が伴います。

(どっちが良いというものでもないんですが、個人的には日本基準が好きです)

なので、注記欄に説明をズラーッと載せるワケなのですが、これが凄く詳細です。

1の重要な会計方針から始まり、32の後発事象まで、非常に詳しく書かれており、大体の疑問はここを見れば解決する気がします。

特に29のリスクマネジメントとかエグいです。

金融商品の格付分析から、為替感応度分析まで載ってます。

為替感応度分析とか・・・私がもし中外製薬の経理で、これ出せって言われたら悶絶して吐くと思います。難しすぎます。。正直、私程度の能力ではどう出していいのか見当もつきません。

こういうのを出せる、というのは質として凄い事なのですが、一方でここまで開示する必要があるのかな、という気もします。これだけ透明性が高ければ経営の質としては信用できますから、全く意味が無いとは思いません。

ただ、一方で経営者や一般投資家では利用しきれないような情報の開示で管理部門に過度な負担を強いてやしないかな、と思いました。

実は、それに関連して冒頭の経営方針の部分の記述でもちょっと「ん?」と思った部分がありました。

中計当初に掲げた目標を引き上げた、という話ですが、引き上げる事自体は別に構わないですけど、「まさかそのために間接部門に計画を洗いなおさせたりしてないよね?」という疑問です。

そもそもたった3か年の計画で、当初の目標がズレるくらいなら、計画の意味が薄いです。どうせ当たらない予想なら、最初からしない方がいいです。当たらない計画のために間接部門を酷使しているのだとしたら、それは明らかな過剰業務であり無駄そのものです。もしそういうものがあればバッサリカットしてしまえるのが優秀な経営者だと思います。

精緻な分析は経営の質を保つために重要なものですが、一方で過剰な分析はただのコスト要因ですから、そのあたりをうまく切り捨てできるような体質だといいな、と思います。そこだけは同業者として少々不安でした。

まとめ

体質は良いな、と思います。正直、将来的な業績云々は結局創薬の開発次第という気がするので、私では判断つきませんが、もし革新的な薬が発売されたら、それをそのまま業績に転換させるだけの優秀な体質があると思われます。

難点というか、こうすればもっと良くなるんじゃないかな、と思うのはファブレス化と配当方針ですが、それにしたって、もしかすると何らかの意図や理由あってのことかもしれません。

CFOの方針からも財務的な深い認識の元、(スイスのロシュグループ仕込み?)精緻な分析による会社の運営がなされているように思います。

ただ、ここまで精緻過ぎると一つ言葉が浮かんできます。

「水清くして魚棲まず」

管理部門の負担が重くなりすぎてはいないかな、と同業者としては恐怖を覚えました。

本記事は有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析リンク

www.freelance-no-excelyasan.com