結論

あまり内容は好みではなかった。今後規模が拡大すればするほど、理念やリーダープリンシプルの重要性は増してくる事が予想されるが、今のままで本当に良いのだろうか。。個人的には疑問。。

目次

前置き

ラクスは調査予定にありませんでしたが、リクエストされたため分析します。

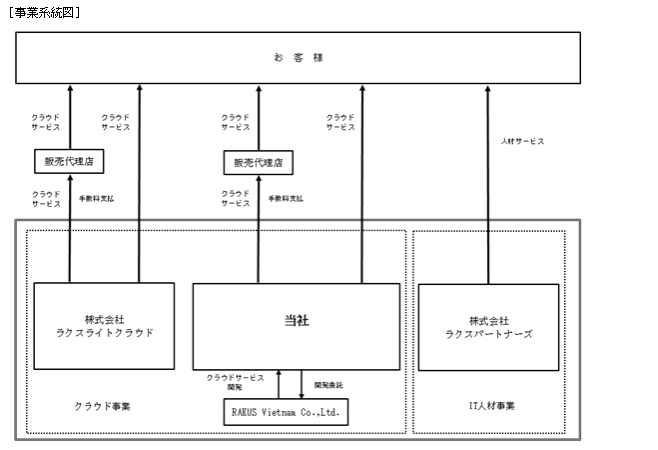

事業概要

まずはラクスの事業についてです。

クラウド事業で有名なのはこのCMで有名な「楽楽精算」ですね。

この話は経理として非常に分かる。。

ほとんどの会社はきっちり証憑取って実費精算するルールなんですよね・・・もう正直、旅費精算作業自体、出張者が精算する作業とチェックする人件費、証憑管理のコスト、諸々考えるともはやペイしない気がするんですよ。。付加価値無いから経理のキャリアアップにもならないのでモチベーションも上がりません。

いっそのこと出張1回5,000円とか出張手当とか出して終わりにしようよ、とすら思う。

出張手当を固定で上乗せすれば、自然に本当に必要な出張しかしなくなるし、安い交通ルートと安いホテル探すんじゃないかと。そしたらリモート化も進んで万々歳ではないかと。

経費削減の奥義は「自分で出させる事」ではないかと思う過激思想の経理担当者です・・・

楽楽精算TVCM「経理の悩み②(規定違反チェック)」篇 30秒

交際費は税務上、一人当たりの交際費を確認しないと損金になるかならないかが変わるので、人数確認はしないといけないんです。

つーかもう交際費とか使うな、飲むなら自腹で飲めバカヤロウ、というのが正直な気持ち。

旅費にせよ交際費にせよ、もういっそ定額手当に乗せちゃダメなんだろうか、と思うのですが、そうはならず、経理はひたすら作業に従事してストレスを貯める。

最悪なのは同じ会社の同僚からこういう部分だけ見て「付加価値を生まないコストセンター」扱いされる事です。こっちだって好きでこんなことやってんじゃねーんだよ!とさらにストレスがたまる。

このCMはそんな経理担当者の胸に刺さります。マジで。

職場では事なかれ主義を徹底している私ですが、このCMみたいな女性社員が居たら胸ぐらを掴まずにはいられないかもしれない。「貴様のプライベートには毛ほども興味がない、黙って聞かれた事にだけ答えろ」と。

楽楽精算というシステム自体を私は使った事が無いので、使い心地とかは分かりませんが、システムを売り込む先である経理担当者にこれだけのインパクトを残すCMは中々無いので、上手い宣伝をしてるな、という気がします。

IT人材事業はITエンジニアに特化した正社員派遣サービスです。IT企業は本業に加えて人材派遣事業を持っている事が多い気がします。新しい仕事やビジネスアイディアを見つける意味でも、別会社にエンジニアを派遣する事業を抱えている方が都合がいいのかもしれません。

ただ、逆に言えばそういう会社はまだ道を模索している最中で、「これ一本でやっていく」という選択と集中ができる域まで至っていない可能性が高いのではないかと。

数値を合わせてその辺りを見ていきたいと思います。

セグメントの状況

クラウド事業:89.5億円(77.0%、利益率10.0%)

IT人材事業:26.6億円(23.0%、利益率10.3%)

IT企業にしては付加価値率は低い方という気がします。

業績推移

利益率の推移は19.1%⇒19.7%⇒19.5%⇒21.9%⇒10.1%

直近で売上高は伸びているのに利益が下がってます。

分かりやすく利益率が落ち込んでいますので落ち込んでいる理由を見ていきます。

そもそもの粗利率(売上総利益率)は65.8%→66.0%という事で前年対比でそれほど悪化していません。

となると営業利益率ですが、ここで16.8%→10.1%と大幅に悪化しており、理由は販管費の内容にあるのが分かります。

そこで販管費の内訳が以下

一番大きな変化は広告宣伝費を10億ほど増やしている事です。

また、給与と採用教育費が増えている事から、相当新たな人員を増やしている印象です。

一応人員の推移も見てみると・・・

たった2年で人員が倍近くになっている事が分かります。

経費の増やし方がかなり極端な印象です。

これは目先の損益云々よりも、ここから推察される経営者の考え方が少々心配かな、と。要は慎重さが足らず、勢いだけになっていないか、という事です。

著しい成長は確かに企業にとって望ましいものです。

経営者が宣伝費や人材採用にガンガン先行投資して成長スピードを上げたい、というのは別に悪い事ではないのですが、一方でそこには2つのリスクがあります。

リスク①景気の後退

常に右肩上がりの経済であればイケイケドンドンで上手くいく事もあるでしょうが、日本のようにある程度成熟している国の経済は、一定の後退の可能性について常に警戒しておく必要があると思います。

これについては事前に予想できるものではないので、優れた企業経営者は常にある程度の余裕を持つために極端な経費の増やし方はせず、少しづつ市場の様子を見ながら経費を増やすか、逆に普段はあまり経費を使わず、後退した局面にこそ大きく投資するケースが多い気がします。(実際、不景気の時に投資した方が費用対効果は高い)

現在は一般的な感覚として景気は拡大しつつある(多くの会社が売上を伸ばしている)状況ですので、このタイミングで極端な経費拡大を行うというのは、少々リスキーではないかな、と。

リスク②組織の急拡大による体質悪化

組織の拡大は単なる固定費の増という意味だけでなく、統制が利かなくなるリスクや品質や効率の低下に繋がるリスクを孕んでいます。私は会社というのは良くも悪くも人であり、会社の成長はどれだけ適切な人材を集め、時間をかけて磨いていくかにかかっていると思います。

そう考えた時にたった2年で人員を倍にしてその質を維持するのは並大抵の事ではないと思います。なので私は基本的に組織を急拡大するのはあまり賛同しません。

一時的な受注増についての対応は、外注やフリーランス人材などを利用する方法を模索し、組織の拡大はじっくりと時間をかけて進めるというのが望ましい姿なのではないかな、と。現実的にできるかどうかはさておき。。

同社のホームページにリーダーシッププリンシプルというものが定められており、その中には、「小さく試して大きく育てる」という建設的なものがあります。

この言葉自体は私は望ましいと思うのですが、2020年3月度の経費の増やし方は「小さく試して」いると言えるのだろうか?という疑問が拭えません。。

というか、このリーダーシッププリンシプルの内容ってどこかで見た気が・・・と思ったらAmazonの「Our Leadership Principles」にそっくりですね。。

ゼロベースでラクスの精神や「ラクスらしさ」をまとめた結果、この「リーダーシッププリンシプル」に至ったなら別に良いのですが、Amazonの「Our Leadership Principles」をなぞっただけだったら、あまり意味がない気がします。

借り物の言葉に魂は宿りませんので。。

こういう事を色々考えていると、業績の推移から推測される経営体質は少々不安かな、と。

経営方針

経営指標としてはEPSの持続的成長とのことです。

EPSは経営指標として悪くない指標だと思いますし、それを拡大するための方法論に言及しているのはいいな、と思います。ただ、何でEBITDA・・・という。

弊ブログの常連読者の方は耳タコかもしれませんが、当ブログではEBITDAという利益概念を信用しておらず、それを採用している企業もあまり信用してません。

理由は以下記事を参照の事。

www.freelance-no-excelyasan.com

普通に営業利益率を掲げれば良いのに、わざわざEBITDAというちょっと意味不明(あくまで私にとっては)な指標を採用してしまうあたり、これも体質としてあまり評価できないな、と。

あと、細かい話ですが、ここで掲げている「経営理念」は「行動指針」であって「経営理念」じゃない気がします。

経営理念という概念は企業の存在理由や価値観を明確にするもので、経営ビジョンよりさらに上位にある概念ですから、下位のビジョンより上位の理念の方が詳細で具体的、というのは構造的に違和感があります。

同社の場合は内容から見ても経営ビジョン=経営理念で良い気がします。

単なる言葉の解釈の問題じゃないか、とか言われそうですが、多分私のような部外者が違和感を覚えるくらいなら、それを実際に日々目にする一般社員はもっと違和感があるんじゃないかな、と。

私は会社の本質は理念に集約されるものと考えているので、その違和感が放置されるというのもまた一つの体質的懸念ではないかと。

キャッシュフロー

基本的にフリーキャッシュフローは黒字ですが、2018年3月期には赤字になってます。

内容は子会社株式の取得、つまりは買収です。

詳細を見てみるとブレインメールという会社を買収しているようです。

内容的には本業を補完、強化する目的なので、買収の目的としては好印象です。

あとちょっと気になるのは買収金額の妥当性です。

15億円に対してのれんが13億発生するという事は、ブレインメールという会社の帳簿上の評価額は2億弱という事になります。帳簿価額2億弱の会社を15億円で購入するのを妥当と判断してよいものか・・・。ただ、これに関しては一概には言えるものでもないので、M&Aに関する評価は保留かな、と。

あと頻繁にM&Aを連発しているわけじゃない点はよかったです。

キャッシュフローに関してはそれ以外に指摘すべき大きな動きはないかな、と。

B/S(貸借対照表)

資産の確認です。

現金及び預金は25.0億円(35.5%)とIT企業にしてはB/S全体の割合は少なめです。

売掛金は16.9億円(24.0%)と多めですが、滞留期間は53日と問題ない水準です。

買収によって生まれたのれん及び顧客関連資産が11.6億円(16.5%)あります。

のれん及び顧客関連資産以外はそれほどリスクの無い資産リストではないかな、と。

負債、純資産を見てみます。

有利子負債は3百万円ほどあるようですが、微々たるものです。純資産が51.9億円(73.8%)、のれん等を差し引いても十分強固な財務体質です。

従業員の状況、役員報酬

直近で大量に社員を増やしているためか、従業員の平均勤続年数は短いです。給与はそれほど高くないですが、年齢層が結構若い事や勤続年数を考慮すれば、無難なレベルではないかな、と。

一方、役員はどうかと言うと・・・

1人当たり2,000万円ほどという事で会社規模や一般社員の平均給与等を考慮すれば無難な水準ではないかと思います。

配当政策

ラクスの配当方針は以下です。

成長を最優先にしている若い企業ですから配当政策について云々言っても始まりません。ただ、配当を少しでも出していこうという姿勢は誠実な対応ではないかな、という所です。

大株主について

創業者である中村氏を筆頭に関係者の方、役員の方々で過半数を握っています。よほど激烈な仲間割れ等が無い限りは、外部から経営方針に口を出す事は出来ないと思われます。それだけに、現状の会社の方針に関する変更するかどうかは筆頭株主である中村氏がどれだけ周囲の意見を聞き入れるかどうかによって決まるものと思われます。

リーダーシッププリンシプルに寄れば、素直に聞き入れられる筈。。

なお、私がこのブログで書いているのは、単なる有価証券報告書を読んだ感想であって、かなり私的な独り言みたいなものです。

「本気で直すべき」とか思って無いので、聞き入れろとか言う積りはありません。万一関係者の耳に入る事があったとしても「は~そんな意見もあるんか~」くらいでスルーしてくれる事を願ってます。

そもそもビジネスのやり方に絶対の正解なんてありませんし。。

まとめ

個人的にはちょっと・・・な内容でした。

当初のイメージで広告宣伝については上手い、という印象ではありますが、広告宣伝にあれだけのコストをかけていると聞くとう~ん、まあそれはそうなのかな、という気がします。

正直、組織がこのペースで膨張した場合、その将来的な反動が心配されます。

会計システム系の会社ってOBCやらFreeeやらプロシップやら、新旧の業者が入り混じって盛り上がっている業界なので、負けずに急成長を目指さざるを得ない状況はなんとなく分かるのですが、さりとて会社としてのベースも定まらぬうちに、規模だけ急激な成長を遂げても将来的な負債を増やすだけになってしまう気がします。

今一度、ラクスという会社はどんな会社であるべきで、どの方向へ進むべきなのかを自らに問い直しても良いのではないかな、と思いました。

本記事は有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析リンク

www.freelance-no-excelyasan.com