結論

付加価値、資本効率共にイマイチな印象。今のところはバランスシートも管理されているようだが、ガバナンスや事業内容に不安が散見され、長期的に見るとリスクの方が多いのではないか。

目次

前置き

トランスコスモスは調査対象外でしたが、読者様にリクエストされたため調査します。

事業概要

まずはトランスコスモスの事業についてです。

トランスコスモスの事業は、お客様企業の売上拡大とコスト最適化の実現を支援する、という事ですが、表現が抽象的です。

もう少し骨組みを知りたいので経営方針を見てみます。

情報処理アウトソーサー、つまりアウトソーシングの受託会社という事ですかね。

アウトソーシング事業の難しい所は付加価値を出しにくい所です。

外部委託する作業というのは単純作業が多く、どれだけやってもノウハウやブランドが蓄積されることがないです。さらに、AIなどのイノベーションが起きた時に真っ先に削られかねない部分です。

海外の人件費の安い所に委託して仲介料を取る、という形であれば儲かりそうな気もしますが、それも国が成長してくれば単価も上がりますし、常にカントリーリスクが生じる事になります。

その辺りは事業等のリスクにも記載があります。

ビジネスの質的弱点をマネジメントがどう克服していくのか、どんな強みを強化していけるのかがネックなのかな、と。

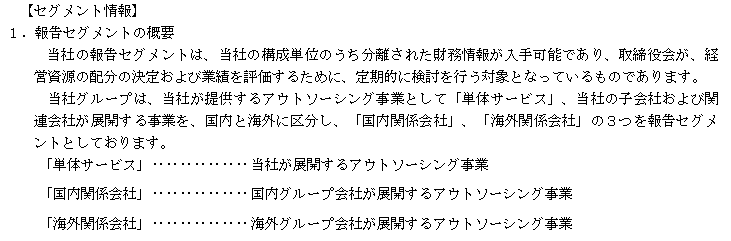

セグメントの状況

トランスコスモスの事業はアウトソーシングで一貫しているためか、セグメントは単体(親会社)、国内関係会社、海外関係会社といったように組織単位で区分しているようです。

- 単体サービス:2,407.6億円(68.9%、利益率4.7%)

- 国内関係会社:394.8億円(11.3%、利益率9.1%)

- 海外関係会社:691.1億円(19.8%、利益率4.2%)

やはり利益率はかなり低めです。

何か突発的な事象が起こった時に持ちこたえられるかが不安です。

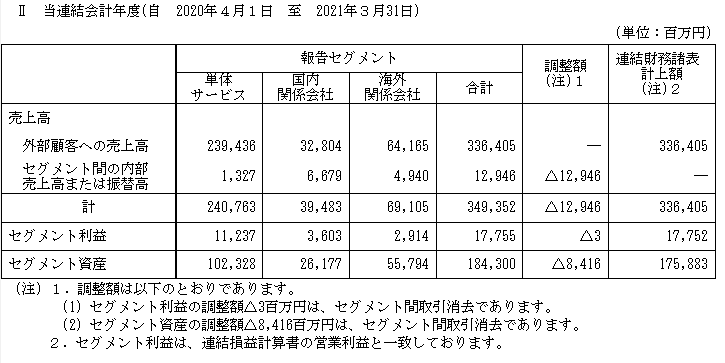

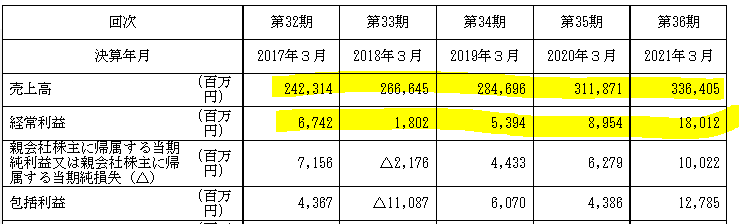

業績推移

利益率の推移は2.8%⇒0.7%⇒1.9%⇒2.9%⇒5.4%

これは薄い・・・ちょっとした変化で吹き飛んでしまいそうです。

勿論業種的に変化の起きにくい分野ではあるのでしょうが、これだけ売上が大きければ固定費も多くなりますから、売上が落ちると赤字転落、という事も十分想定されます。

財務指標

付加価値率と資本効率で悪くない気がしますが、先に見た通り経常利益率はかなり薄いので付加価値率はあまり期待できません。

資本効率はどうかといいますと・・・

![]()

やはり良くないですね。。付加価値率が低い場合、自己資本利益率を上げるには回転率を上げるか純資産比率を下げるかしかないんですが、ビジネスの性質としてあまり回転率を上げられるタイプではないですからこのROEは妥当という気がします。

キャッシュフロー

ビジネスの性質上、あまり投資はなさそうなイメージですが、結構ありますね。

ビジネスの性質上、あまり投資はなさそうなイメージですが、結構ありますね。

直近の内容を見てみます。

結構普通に投資してますね。

どんな投資をしているのかを深堀します。

意外にオフィス系の投資が多いですね・・・こうして見ると売上規模の拡大に伴って事務所や人員を拡大する必要のある事業のようです。売上が伸びるだけ固定費の上がる事業は売上が落ちると赤字になりがちです。ただでさえ付加価値率の低いトランスコスモスですから、不景気の耐性が弱そうかな、と。

今は業績が伸びているため見えませんが、リセッション局面の業績が懸念されます。

B/S(貸借対照表)

資産の確認です。

現金及び同等物が499.0億円(28.4%)と、少なくはないんですけど、業種にしては割合は低い印象です。グループ会社が多いので色々資産が多いのかな、と。

売上債権の金額は564.4億円(32.1%)で滞留は61日ほどです。資産での割合こそ多いですが滞留期間的には問題ない印象です。

有形固定資産141.6億円(8.0%)とCFの年間での投資が46億円超なのに、BSでは割合としては意外に少ないです。これだとざっくりで投資の耐用年数が5-6年、少なく見積もっても耐用年数10年ほどじゃないとこんな簿価にはならないのではないかと。

もしオフィスとかで建物を購入していると20年、30年の耐用年数とかになるので、普通に考えるとここ最近の投資で建物は買ってないのではないか、と。

実際、差入保証金104.3億円(5.9%)を結構入れているので、建屋自体は借り物で、サーバとか構築物とか、10年以内に償却完了するような投資だけをしているものと推測。

となれば、この点は撤退時のリスクヘッジはある程度できているのかな、と思います。こういう事業をずっと続けている会社ならではのフットワークの軽さなのかな、と。

投資系資産が200.7億円(11.4%)ありますが、事業系統図で見た通り相当の会社が傘下にあるため、内容までは到底見切れません。

ただ、内容については実質価額が30%以上下落するたびに減損処理を行っているようなので、ある程度のチェック機能が働いているものと思われます。よほどの恐慌などが無い限りは段階的に損益に反映されるのかな、と。

負債、純資産を見てみます。

有利子負債は190.1億円(10.8%)。新株予約権付社債を償還する代わりに、2021年に意外に借りてますね。長期借入金は前年対比で161億円増えてます。

これは前年対比で増えた資産を見るに、コロナ対策での一応の資金の拡充、売上の伸びに対応する設備投資、運転資金増による資金需要対応があるのかな、と。

内容的には可もなく、不可もなく、という感じですね。

というか、新株予約権付社債とか聞いたのは久しぶりですね。。私は実務で扱ったことないですし、概念として評価に困る債務です。資金調達方法が無駄に凝ってますね。

それに対する純資産は925.2億円(52.6%)。

凝った資金調達方法とかをあわせて考えると、この純資産比率もレバレッジとかも意識しているんじゃないかな、と思います。自社株買いとかもして純資産比率を下げている感があるので、財務の人は技巧派な印象です。

ただ、個人的には技巧派な財務担当ってあんまり近寄りたくないんですよね・・・デリバティブとか仕組債とか本質が見えにくくなる事をやりたがったりするので。。

純資産比率を高く保ち、リスクアセットを少なく保ち、借入をしない事に注力する財務担当、というのが一番分かりやすくて私は好きです。。

従業員の状況、役員報酬

アウトソーシング受託は単純作業が多い筈なので、給与平均が低いのは分からなくはないです。しかし従業員が多いですね・・・派遣社員とかパートタイマーを除いてこの人数ですから、相当な人数がこの仕事に従事しているんだろうな、と。

ただ、仕事の性質上高付加価値になり辛いので、今後もこの給与水準は変わらない気がします。パートなどなら手軽でいいかもしれませんが、正社員だとキツそうな印象です。

一方、役員はどうかと言うと・・・

1人当たり平均37.8百万円ほどです。社員が滅茶苦茶多いですから仕方ない気はしますが、やはり結構格差ありますね。

あと、社内役員が11人、社外役員が7人って多くないかな、と。

気になったので役員見てみると案の定、肩書が長い。

もう訳がわからないですorz

冒頭の事業図からうわーと思ってたんですが、ガバナンスが複雑すぎる気がします。

大株主の創業者がグループCEOでその息子さんが社長となれば、意思決定権はほとんどそのラインにある気がします。

そのうえで取締役にこれだけの肩書がつくという事は、先ず組織体の整理ができてないのと、すべきことが整理できてないのかな、と。肩書通りの報告を全部受けてたら、部下の報告を聞いて「そうか」で仕事終わる気がします。

ガバナンスがシンプルかどうかって意思決定の速度とか、維持コストにも影響するので、ここは地味にマイナスの印象です。

大株主の状況

先に出た役員の奥田父子が27.51%を保有しており、奥田耕己氏が理事長を務めるトランスコスモス財団が9.05%、さらにトランスコスモス財団の評議員である平井氏とその所有会社であるHM興産が5.27%を所有しています。

奥田氏と平井氏は財団でも名前が頻繁に上がってますから、おそらく繋がっていると考えると、つごう41.83%の意思決定権を掌握しています。持ち株会などを考えても、基本的に外部の意見など関係ないと考えてよいのではないかと。

株主還元

配当性向ベースで具体的なパーセンテージを出してません。

配当性向の実績は以下

![]()

えらく動いているので、一見考えながら配当しているようにも見えますが、母数となる単体の純利益が変動している要素が多い気がします。

![]()

地味に投資CFがあるので、フリーキャッシュフローも薄く、配当も出しやすい環境とは言えないので、今後も飛躍的な向上は期待できない気がします。

まとめ

アウトソーシングビジネスってかなり逆風のような気がしています。

最近だと以下のような記事を見かけました。

村田製作所は5日、同社従業員や取引先企業の情報約7万件が不正に持ち出されたと発表した。同社の会計システム更新に当たり、データ管理を再委託された中国企業の社員が情報を許可なくダウンロードした上で、外部クラウドサービスの個人アカウントに送信していた。第三者が情報を引き出したり、悪用したりする被害は確認されていないという。

私個人は付加価値の低い作業は、できるだけアウトソーシングするのは良い事だと思うんですけど、当然情報漏洩のリスクは高まってしまうんですよね。

特にスマホ絡みで中国-アメリカでぎくしゃくしたように、今はどんどん情報のセキュリティ意識が高まってますから、どこからどこまでを出すかをしっかり考える必要が出てきてます。トランスコスモスでもそういった情報漏洩のトラブルが絶対起きないとは限らないですし、そうなると信用という意味でもかなりの痛手を被ります。ただ、あれだけグループ会社が多い中、そういったリスク管理を一律でできるのかな、と。

一方でこんな記事も。。

コールセンター大手のトランスコスモスは2日、人工知能(AI)を活用した音声による自動応答サービスを開始したと発表した。米通信機器大手アバイアの構内交換機(PBX)と米グーグルのコールセンター向けAIサービスを連携させて実現する。この2製品を組み合わせたシステムは珍しいと説明する。オペレーターの負荷を低減することを狙う。

音声チャットボットと呼ばれるシステムで、顧客が音声で問い合わせるとAIがその意味を解釈し、合成音声で回答する。AIが回答しきれない場合はオペレーターに電話を引き継ぐ。

トランスコスモスがAIに対応しているという事で良さげな雰囲気も感じるんですけど、しかし、そもそもAIによる電話応答が実現されてしまうと、トランスコスモスのコールセンター事業自体が不要になるのではないか、という気が。。

そうなれば組織としての規模が大きなトランスコスモスは、人件費やら投資で結構な減損が出かねないのではないかな、と。そういったことを諸々考えていくと、課題も多く、リターンよりリスクの方が多いのではないかな、と。

本記事は主に有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

企業分析の基本は簿記の勉強から

初月無料で経理の仕事に役立つ150以上の動画が学べるサイト【Accountant's library】 ![]()

有料note

2020年の投資、分析をざっくりまとめた有料noteを作成しました。

Free-EX Report(2020年版)|フリーランスのエクセル屋さん|note

買って頂けるととても嬉しいです。

企業分析リンク

www.freelance-no-excelyasan.com