結論

資金管理や財務の手腕は申し分なし。できていない会社は見習うべき点があると思う。問題は事業そのものの利益率がまだ十分とは言えない事と、創業者の会社と取引がある点は頂けない。今後の進化に期待。

目次

事業概要

まずはエイジスの事業についてです。

エイジスの事業は実地棚卸サービスとリテイルサポートサービスです。

実地棚卸というのは在庫とか固定資産とか会社が持っている「モノ」資産が台帳と整合しているのかをチェックする作業の事です。税金の額や帳簿の信用性に関する部分なので、専ら経理が音頭を取ってやる作業です。当然私も経理ですからやったことあります。

一応経理として実地棚卸の概要について語っておきます。

実地棚卸をやらなきゃならない一番の理由は、税務上の要請です。

事業年度の益金損金を申告する際に、次期に繰り越される「資産」を正しく(ある程度妥当に)算定しなければ、差し引きで算出される損金(費用)が誤って算出されるため、税金の過小、過大申告に繋がります。

特に過小申告が発覚した場合は脱税と見なされる事もあるので、「モノ」の個数や評価額は経理としては外すわけにはいかないポイントです。少なくとも税務調査官を納得させるだけの資料は揃えておく必要があります。そのための証拠として最も確実なのが現物と台帳の突合せである実地棚卸というわけです。なのでおそらく、納税が無くならない限り、在庫の実地棚卸は無くなる事はないでしょう。

二番目の理由としては会計上の要請です。

費用収益対応の原則とか正規の簿記の原則とか根拠となる原則はあるんですが、要するに正しく会計を行う事で会社の状況を把握して正しい意思決定に繋げよう、という事です。

この二番目の理由は、税金ほど致命的なリスクにはならないまでも、在庫の管理は資金繰りや経営の意思決定において重要な情報です。何が在庫として残り、どれくらい売れ、どれくらい廃棄しているのかといった情報が入らなくては、市場の状況も見えませんし、生産計画や新商品企画、物流企画などに繋げる事もできません。

実地棚卸はそういった在庫情報の信憑性を担保する作業であると言えます。

しかしこの作業、目的の崇高さとは裏腹にやっている事は非常に地味でめんどくさい。一個づつ台帳と突き合わせていくだけですからね。。現場の担当者からすると、付加価値が見えにくい作業です。現場で依頼する経理ですら、「これ、やらなかったらどうなるの?適当で良いんじゃない?」というモチベーションだったりします。多分、実際にやったことのある人でも、その意図についてしっかり理解している人は少なかったりするんじゃないかと。

エイジスのビジネスは、主に二番目の理由をターゲットとしており、目的が見えなくなりがちな実地棚卸をプロフェッショナルとして効率良く代行すると共に、当事者企業以上に在庫情報を掴み、アドバイスを提供するサービスではないかと推測されます。

これは主に在庫管理で困る小売業の企業さんに対して喜ばれるサービスかと。一見付加価値が無いと見られがちな作業を効率化し、情報に価値を付与する事でビジネスにしている、経理的に興味深いサービスだな、と。

セグメントの状況

エイジスは事業を先述のサービスのうち、棚卸サービスを国内外に分け、3つのセグメントで分析しています。

国内棚卸:173.0億円(60.5%、利益率20.8%)

リテイルサポート:87.2億円(30.5%、利益率7.9%)

海外棚卸:25.7億円(9.0%、利益率5.2%)

ビジネスの発想自体は面白いのですが、全体的な利益率を見てみるとそれほど良く無さそうです。国内棚卸サービスは中々の利益率ですが、一番付加価値を生めそうなリテイルサポートの利益率があまり良くありません。

ここの業績だけで評価するなら、リテイルサポートとして提供できる情報ニーズが薄い可能性があります。リテイルサポート事業が無いエイジスは、単なる棚卸代行人材派遣業者になってしまい、将来的な成長に限界が出てきます。おそらくマネジメントとしては将来的な成長の余地としてリテイルサポートを推進して、利益率の高いコンサルビジネスの方向に進みたいのではないかと思いますが、現状の利益率を見る限りでは苦戦しているのかな、と。

海外はまだ発展途上という印象です。日本企業の海外進出は失敗しがちな印象なので、ここは保守的にあまり期待せずに見ておいた方がいいな、と思います。

業績推移

利益率の推移は11.3%⇒12.0%⇒12.3%⇒13.8%⇒15.3%

全体として見た時にそれほど利益率は高くありません。小売り企業の棚卸代行業は、クライアント企業にしてみれば自分でもできる事をエイジスに依頼する形になります。つまり、エイジスはクライアント企業が自前でやるよりローコストで高品質でやる必要があるため、付加価値をあげるのはかなり難しいと思います。

おそらくビジネスモデルとして付加価値をあげるにはリテイルサポート部門の強化が必須なのですが、セグメント別の利益率を見る限りでは、まだ勝機は見えてないように思われます。

経営方針

経営上の第一の指標としては売上高、利益の成長で、連結営業利益率、ROA、ROEについては前期比以上の向上を目指します、という若干緩い目標です。

一応ROEの実績を確認してみると以下。

中々の水準です。

利益率が11~13%程度の会社がこの自己資本利益率を出し続けるには、漫然と利益をため込むのではなく、純資産を意図的に減らす必要が出てきます。

つまり、自社株買いや配当を積極的にすることで株主還元を充実させているものと予想されます。

配当政策を覗いてみます。

ん?という感じです。あんまり良い書き方はしてないです。

自社株買いについても触れてませんしDOEや配当性向など具体的な指標数値にも触れてません。通り一辺倒な配当政策に関する記述です。

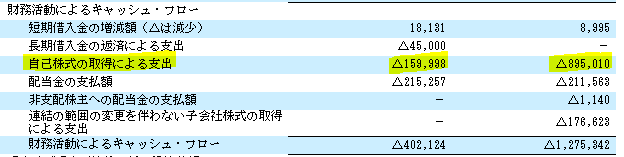

ただ、還元していなければ利益率に対してあのROEは無いと思うので財務キャッシュフローを見てみます。

やはり自己株式の取得による支出があります。

しかも翌年に短期借入金を返済しているという事は、借入返済よりも株主還元の自己株式取得を優先させているという事になります。

これはROEと投資家利益を意識した意思決定であり、ポジティブな印象です。

配当政策の書き方はイマイチではありますが、実際にはROEが高水準に安定する運営をしているため、体質としては悪くないのではないかと思います。

キャッシュフロー

営業キャッシュフローは安定して増えてます。

2019年度に自社株買いがあったのは既に書きましたが、2016年度も大規模な自社株買いしてますね。

安定した自己資本利益率からも推測できる通り、明らかに自己資本利益率を意識した還元だと思います。

投資キャッシュフローで大きいのは定期預金や投資有価証券の購入です。

同社のビジネスモデルからして、大きな設備投資を必要とするタイプではないので、順調に増えるキャッシュを適度に運用しているのかと。

一応投資先も見てみます。

債券による手堅い運用です。

ROEを意識した株主還元を適度に行いつつ、自己資金については安定運用。お手本のような資金管理です。本業に注力する実直なマネジメントの性格が見えるようです。

派手さは無いですが、こういう運用が淡々とできる会社はそうないと思います。

経理に関わる事業を営むだけあって、そういった意識が高いのか、それともマネジメント、特に財務系の人間の能力が高いのか・・・。

同じ経理畑に生きるものとして敬意を。(敬礼)

B/S(貸借対照表)

資産の確認です。

現金及び預金が113.9億円(53.3%)と、十分な割合です。

投資有価証券25.3億円(11.8%)は先に書いた通り債券が多くそれほどリスクの多い運用ではありません。問題ないかと。

売上債権は38.0億円(17.8%)で滞留日数は48日と問題なしです。

負債、純資産を見てみます。

有利子負債は0.7億円(0.3%)と全体からすると微々たるものです。

純資産は169.1億円(79.2%)と十分な水準です。

B/Sにはほとんど問題が無い会社さんといって良いと思います。

従業員の状況、役員報酬

給与待遇の649万円は決して悪くない水準です。

特に棚卸代行という付加価値の生みにくい事業分野を考えると、この給与は十分高水準ではないかと。

一方、役員はどうかと言うと・・・

取締役の一人当たり平均は26.9百万円です。ここまで見てきて、経営陣の質は悪くないので気持ち的にはもっと貰っても良いような気もしますが、一方で会社としての付加価値率は高いとは言えず、社員の給与水準などを並べて考えると、仕方ないのかな、とも思います。

大株主の状況

同社は創業者である社長の斎藤氏とその親族、資産管理会社が42.33%を保有しています。斎藤氏が権限を掌握しているものと考えて問題ないかと。

正直きっちりROEを高めている点や、役員報酬がそれほど高くない水準に抑えられている点からも、それほどワンマンではない印象です。

ただ、関連当事者取引を見てみると斎藤氏とその近親者が持っている会社との取引がある模様。

これはちょっと頂けません。

意思決定権を掌握された上場企業と、その権力者の管理する企業が取引をしていると、仮にどれだけ本人がクリーンであっても、そこには社員の忖度が生まれ、不正が生まれかねません。某政治家の事件と同様です。

同社の金の動きは真面目さが伝わってくるため、潔白だとは信じたいですが、だからこそ疑われるような取引はさっさとやめて、どうしても必要なら会社ごと買収でもしてしまうべきではないかな、と。

まとめ

資金の使い方は他の会社も見習うべきで、非常に評価できる会社さんだと思います。

ただ、一方で事業の将来性は見通せません。

日本国内での棚卸代行については高い利益率がありますが、プラスアルファとしてのリテイルサポート事業は未だに低利益率であり、将来の主力に据えるには不十分です。

海外についても、アジアであれば日本と同様の展開ができそうな気もしますが、どんなビジネスでも、そのまま移植しての海外展開はうまくいかないのが普通です。今の業績を見ている限りでは、まだあまり期待できる段階ではないかと。

後は社長の関連当事者取引も質的に気になります。

フェアな方はあまり自分が個人で経営する会社と取引をさせません。存在自体が色々な疑念を生みますし、自分がクリーンと信じていても、部下が忖度しないとも限らず、それは企業倫理を歪めるリスクを孕んでいます。

そしてそうした部分を許容してしまう程度の倫理観ですと、将来的にマネジメントを能力ではなく血縁によって後任を選んだりする可能性も考えられます。それは当ブログの基準からすると大きなNGポイントです。

少数株主としての立場から言わせてもらえば、真に会社の事を考えられる大株主ならば、そういったリスクはできれば排除頂きたいな、と思います。

本記事は主に有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

有料note

2020年の投資、分析をざっくりまとめた有料noteを作成しました。

Free-EX Report(2020年版)|フリーランスのエクセル屋さん|note

買って頂けるととても嬉しいです。

企業分析リンク

www.freelance-no-excelyasan.com