結論

全体的にフワフワした印象。歴史が古いだけあって財務は盤石だが、今後の展望は見えない。

目次

事業概要

まずは日本製薬の事業についてです。

日本新薬の事業は医薬品及び機能食品の製造販売です。

当ブログでこれまで見てきた製薬会社と違うのは、機能食品事業やその他の事業を持っている点です。これまでの製薬会社は基本的に製薬のみの単一セグメントが多かった印象があります。

基本的に色々な業種を持つというのは、理念が定まっておらず選択と集中ができていないだけの事が多いので、評価としては低くなりがちです。内容次第ではありますが、ちょっとマイナスイメージです。

製薬会社のお約束として、研究開発を見てみます。

ちょっとこれを読んだだけでは、どういう方針で研究をしてるのか、スタンスが見えません。補足資料として中計資料を引っ張ってきます。

https://www.nippon-shinyaku.co.jp/file/download.php?file_id=2421

う~ん。。分からない。

私の専門知識がどうとかそういう問題ではない気がする。

新たな価値ある医薬品って何。。

6つの取り組みとか書いてあるので、考え方とか方針とかが分かればと思ったのですが・・・正直フワフワしてあまり良く分かりません。。

そもそも、目指す姿が「ヘルスケア分野で存在意義のある会社」って。。

じゃあ、今は存在意義が無いんですか・・・?

方針を見る限り、この言葉の意図としては「社会になくてはならない事業体として、社会から信頼され、尊敬される存在」を「存在意義のある会社」という表現をしているようです。

この表現がおかしいと感じるのは私だけだろうか。。

「存在感」の間違いじゃないんですかね・・・?

そして6つの取り組みの一つ「さらなる経営基盤の強化」の説明資料が以下。

難しい事を書けとは言いませんがもうちょっと何かこう、あるでしょう・・・

いや、もはや何も言いますまい。。

セグメントの状況

日本新薬は医薬品と機能食品の二つのセグメントがあります。

医薬品:1,016.4億円(87.1%、利益率20.4%)

機能食品:149.9億円(12.9%、利益率6.5%)

医薬品は中々ですが、機能食品は低利益率です。

5年前のセグメントも確認してますがずっと低利益率のようです。

明らかにリストラクチャリングを検討すべき部門ではないかな、と。

なぜ、低利益率や赤字が顧客、社員、株主にとって望ましくないのか。|フリーランスのエクセル屋さん|note

業績推移

利益率の推移は10.6%⇒16.4%⇒17.2%⇒18.8%→19.2%

利益率が高くなりがちな医薬品業界であるとはいえ、推移は悪くない利益率です。

しかしどうにも先の中期経営計画を見ると質的に不安しかないです。。

経営方針

同社は前述の中計の数値をそのまま目標に据えてます。

中計資料もそうですがここまで薄いと、もはや清々しい・・・。

「IRに全く力を入れない」という信念でもあるんだろうか。。

キャッシュフロー

営業CFが凸凹しているのも気になりますが、2、3年前の投資CFが変わった動きをしてるので詳細を見てみます。

有価証券の取得と償還があるという事は余剰資金を短期運用しているのかな、と。

運用方針次第ではありますが、比較的長期保有的要素の強い投資有価証券ではなく、短期売買となる有価証券の売買があるというのはなんだかな、と。そんな余裕があるなら本業の利益率向上をするなり株主に還元したりすべきではないかな、と思います。

長期前払費用というのは珍しいです。注記を見ても何なのかはよくわかりません。

5年~20年のスパンの契約なんだろうな、というだけ。

で、過去に遡ってみてみたら、平成29年度で減損を計上しています。

医薬品の販売権を購入してるんですね。。

しかし、一般的に需要も価格も安定している医薬品の販売権を購入して減損するなんてこと、あるのだろうか。。いよいよ分からない。。

B/S(貸借対照表)

資産の確認です。

現金及び預金が360.1億円(20.6%)と少なめです。しかし有価証券111.1億円(6.3%)と投資有価証券189.1億円(10.8%)とあるので、このあたりが単なる資金運用という可能性もあります。有価証券詳細は以下。

有価証券については社債ですね。

コマーシャルペーパーでも短期で回しているんじゃないかと。

これはほとんど現金同等物と考えてよいと思います。

投資有価証券は株式ですね。

昨今の株高の影響か、取得価額の倍以上になってます。

具体的な銘柄は以下。

一応取引関係の維持とか書いてますが、明らかに関係なさそうな会社とかあるので、資金運用の一環としてやっていていつでも換金できるのではないかな、と。これについてもほとんど現金同等物として扱って良いのではないかと思います。

これらを合わせると37.7%を現金同等物が占める事になり、財務健全性という意味では強い気がします。ただ、効率は多分良くないのだろうな、と。

う~ん・・・悪くはないんですが・・・良くもないです。

下手に運用などせず、自社株買いなどで適度に株主に還元して欲しいな、と。

営業債権は409.5億円(23.4%)で滞留期間としては128日です。地味に長いですね。。

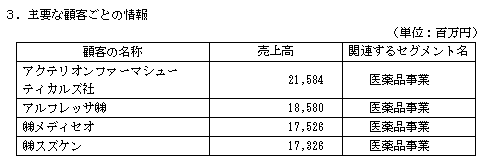

一応主要な顧客を見てみると、意外に売り先が偏ってます。

この4社だけで売上の64%を占めてます。

売先が偏ると発言権が弱くなり、支払いサイトが長くなったりします。

具体的に言えばこの4社のうち1社がなんらかの理由で資金繰りに窮するようになった時、日本新薬は強く出られない、というような事が起こり得ます。

医薬品ですからそんなことは滅多にないでしょうが、資金繰りという観点からもあまり良い傾向とは言えません。営業キャッシュフローが凸凹していたのはこの辺りが影響しているのではないか、と思います。

在庫は298.9億円(17.1%)で回転期間は205日です。長え。医薬品業界は生産の問題で在庫が滞留しやすい側面はあるので多少は仕方ないのですが・・・ここまでの印象があまり良くないので、本当に管理できているのかな、と多少不安ではあります。

負債、純資産を見てみます。

有利子負債ゼロの無借金のようです。

在庫と売上債券があれだけ滞留しているにも関わらず、現金同等物を37.7%抱えて無借金、つまり自己資金で賄えてしまうというのは、長い年月で利益を積み重ねてきた企業ならではです。

純資産は1,457.6億円(83.2%)。

分厚い・・・これが創業100年オーバー企業の重みですね。

従業員の状況、役員報酬

それなりに勤続年数も長く、給与も良いですが、製薬会社にしては低めかもしれません。この辺りは事業の質に見合った水準なのかな、と。

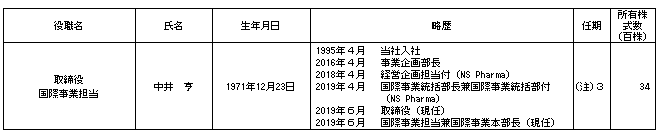

一方、役員はどうかと言うと・・・

社内取締役は一人当たり平均5千万くらいでしょうか。製薬会社なら億越えが多いですが、同社の経営計画や有報の内容を見ていると、それくらいかな、という気がします。

というか社内取締役が8人って多いですね。

取締役が各部長、本部長といった執行役を兼ねているパターンです。

こういうパターンに多いのが、取締役という肩書が単なるお飾りになっているケースです。本来は会社全体の方針を決め、執行役である社長がその方針通りに動いているかを取り締まるのが取締役会ですが、社長配下の執行役員がほとんどを占めてたら、社外取締役がいても取り締まれません。多数決で負けるので。。

前述のような、議論があまり尽くされていない感のある方針とか中計が承認されるのも、こういったガバナンス体系によるところなのかな、と。

株主還元

株主還元に関しては以下。

経営基盤の名の元、引き続き今後も利益を積み重ね続ける気満々、といった風です。

DOEについてとかは触れてませんし、多分今後も無いでしょう。。

まとめ

なかなかに衝撃的な内容だったな、と。

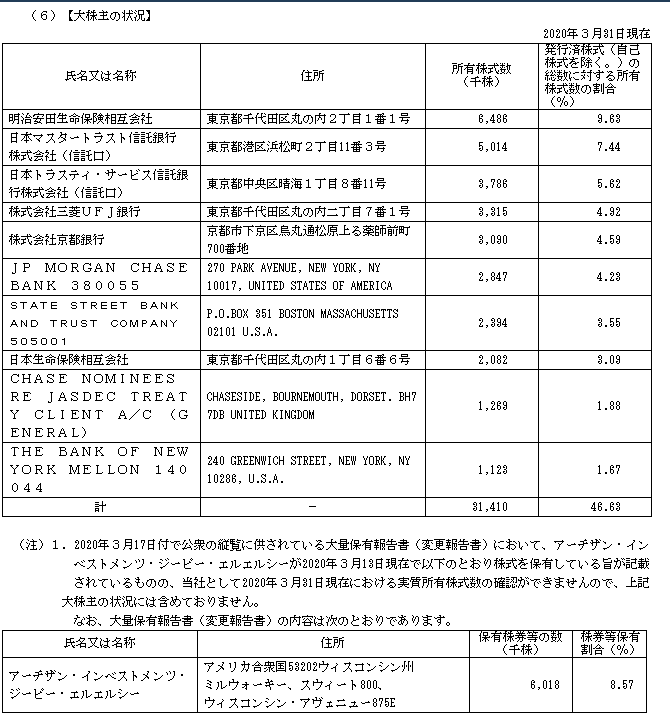

あの資料で大株主とかは怒り出したりしないのかな。。見てみると以下。

大株主には銀行さんや保険会社さんが多いですが、彼らはお金がジャブジャブありますから、多分そんなに無視して利回りを稼ぐ必要が無いのでしょうね。。

確かに銀行や保険業からすれば急激な成長より自己資本を充実した状態での現状維持の方が、下手に株主に還元して純資産を棄損するよりよほど良い、と。現在のマネジメントの機嫌を損ねてまでの諫言はしない気がします。

となれば、外的な圧力で今後変わる事もないかと。

当ブログの分析方針としてはあまり評価できない内容でした。

本記事は主に有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

有料note

2020年の投資、分析をざっくりまとめた有料noteを作成しました。

Free-EX Report(2020年版)|フリーランスのエクセル屋さん|note

買って頂けるととても嬉しいです。

企業分析リンク

www.freelance-no-excelyasan.com