結論

あまり体質として良くない印象を受けた。まずはKPIや株主還元をハッキリさせ、目指す目標を定めたうえで、資産整理が必要なのではないかと。

目次

事業概要

まずは小野薬品工業の事業についてです。

どんな分野の医薬品なのか確認します。

分野としてはがん領域に力を入れているようです。

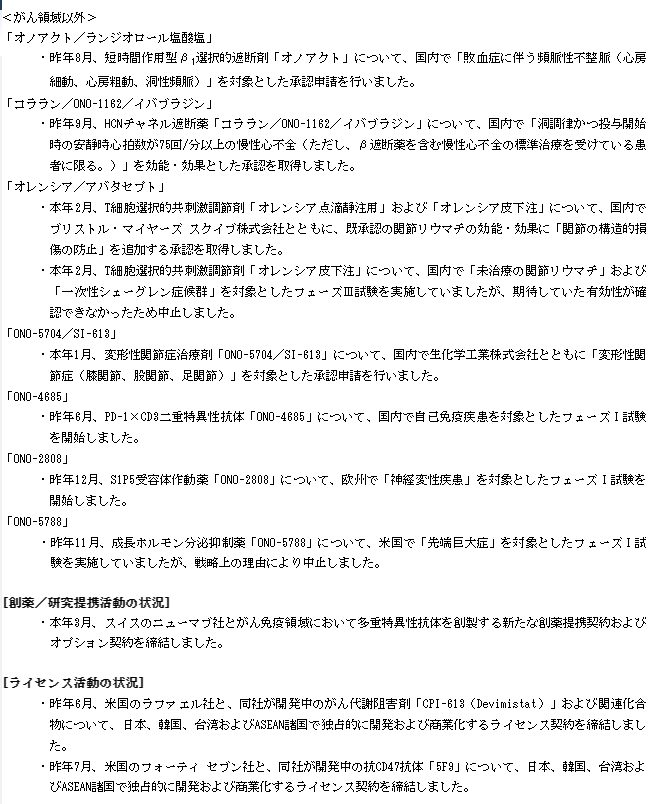

がん領域以外では「これまで克服されていない病気や、いまだ患者さんの治療満足度が低く、医療ニーズの高い疾患領域」を目指しているようです。

やはり相当のリターンが見込めなければ投資しづらい会社かな、と。

ただ、説明の書き方は結構読みやすくて、読み手の事を考えてくれている感じがします。これについては少し好印象です。

セグメントの状況

小野薬品工業は単一セグメントですのでセグメントの状況はありません。

単一セグメントに絞っている意図を理念に絡ませて説明しているというのは、センスを感じます。まさに理念は自らの事業領域を定めたり、意思決定の指針になるものであり、同社のように「それ以外をやらない」決断をするのに有効です。

実に合理的に選択と集中を行う事ができるロジックができています。

これも好印象です。

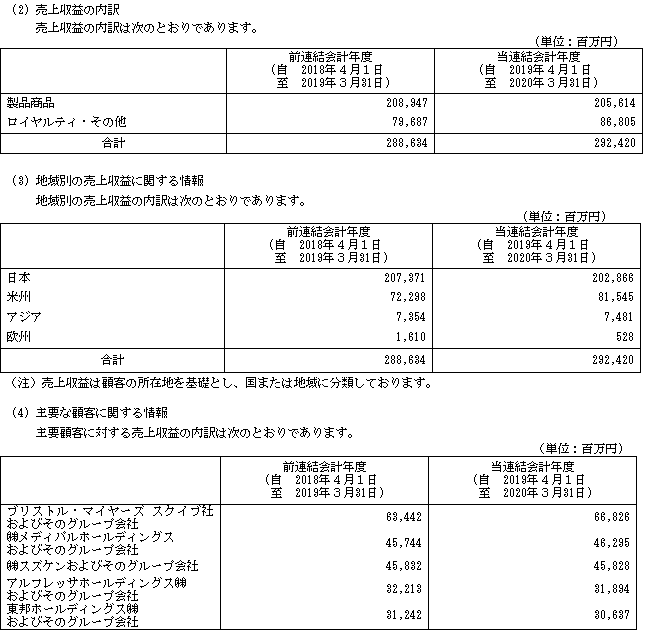

売上の詳細についても一応見ておきます。

これを見て少々気になるのは、主要顧客が75.7%と随分な割合を占めているな、と。

チラッと調べて見ると、ブリストルマイヤーズスクイブ社は創薬もやってますが、他の会社は主に医薬品の仲卸の会社のようです。

とするとおそらく日本国内の販売は卸を通して行い、アメリカはブリストル・マイヤーズを通して販売しているのかな、と。

契約を確認すると、ロイヤリティ契約を結んでいるようなので、アメリカの売上は相当高利益率なロイヤリティ売上なのではないかな、と。

業績推移

利益率の推移は19.0%⇒29.5%⇒23.2%⇒21.4%→26.5%

総じて優秀な利益率ですが、結構波が大きいです。

多分ロイヤリティ売上と普通の売上の構成で利益率の増減があるのかな、と。

ロイヤリティ売上の割合が増えれば利益率があがり、割合が減れば利益率も下がる。

そんな図式ではないかと。

経営方針

同社は「製品価値最大化」「研究開発体制の変革」「海外への挑戦」「企業基盤の強化」を成長戦略に掲げていますが、具体的な数値設定などはここに載せていません。

正直、抽象的なお題目の目標を掲げても意味がありません。

目標は数値化して初めて実行計画に落とし込む事ができ、進捗を確認できます。

例えば以下のような形です。

「製品価値最大化」⇒製品1個当たりの利益率~%

「研究開発体制の変革」⇒研究開発費~億円に削減or増額

「海外への挑戦」⇒海外売上比率~%

「企業基盤の強化」⇒純資産~億円

もし営業の社員が「今月は営業力の強化を図り、顧客満足度の向上を目指します」という目標を掲げていたら、管理職なら「で、結局何をするの?」という話になります。

「受注案件を何件作るため、こういった施策を行います」という数値までコミットして、達成できなかったら施策を検討し直す。それが建設的な仕事のやり方です。

社員は結果を求められているのに、それを率いる経営者が株主に目標を明確にしないのは、やはりズルいと思いますので、こういう所はきっちり示してもらいたいな、と。

で、読み進めてみると、経営者の分析のところに若干それっぽい部分がありました。

何かフワフワしてます。

特に営業利益率20%以上とかはざっくりし過ぎてるかな、と。

同社の場合は普通の売上とロイヤリティ売上があり、ロイヤリティと普通の売上では利益率の質が違いますから、その構成比率によって利益率が増減します。

分析するならロイヤリティは絶対額、利益率はロイヤリティを除いた目標設定などをしなければ数値管理の意味がないな、と。マネジメントに数値管理の視点が薄い気がします。

キャッシュフロー

3年前と5年前の営業キャッシュフローが妙に少ないです。

内容を見てみます。

3年前

5年前

理由はそれぞれ違うようですが、キャッシュの動きに波がありますね。。

長期前受収益とか、売掛金、それに税金に共通する特徴としては売先に関係するという点です。小野薬品工業の場合、売り先が偏ってますからその影響ではないかと。

しかしいずれにせよこうしてキャッシュフローに偏りが起きるという事は「立場的な弱さ」か、「キャッシュ管理の甘さ」を感じます。

これもマイナスポイントかなと。

B/S(貸借対照表)

資産の確認です。

現金及び預金が690.1億円(10.2%)と、かなり少ない印象です。ただ、下を見てみれば分かりますが、金融資産と投資有価証券が多いです。全部合わせると2,601.6億円(38.6%)です。随分積極的な資産運用をしている印象です。

先ずは有価証券の内容を確認してみます。

ざっと見た感じでは同業の製薬会社が多いのと、大手企業が多いです。持ち合いなのかもしれません。持ち合い株の是非は色々議論があると思いますが、少なくとも当ブログとしては、資本効率が落ちるため評価しません。

実際同社のROEは決して高くありません。

そんな資金があるなら株主に配当なり自社株買いで還元するのが筋です。

他の製薬会社などは協業の可能性などもあるとは思いますが、日清食品とかコクヨとか、絶対関係ないんじゃないかな、と。売却して還元して欲しいところです。

その他の金融資産の内訳は以下

これに関しては預金ですね。この部分はほとんどリスクはないでしょうから現金同等物として扱っても問題ないと思います。

売上債権は768.3億円(11.4%)で滞留日数は95日と3カ月分ですから問題は無い印象です。

有形固定資産は1,146.3億円(17.0%)です。

あちこちに自前の支社、支店を構えてます。自前で資産を持つ事が望まれない現代では、このあたりもちょっと古い印象です。

あちこちに自前の支社、支店を構えてます。自前で資産を持つ事が望まれない現代では、このあたりもちょっと古い印象です。

負債、純資産を見てみます。

有利子負債はゼロです。

純資産は5,680.2億円(84.3%)

従業員の状況、役員報酬

勤続年数も長く、給与も良いです。

製薬会社は本当に勤続年数が長く給与も高いですね。。

やはり就職先としては良い業界と言えるのかもしれません。

一方、役員はどうかと言うと・・・

取締役の一人当たり平均は65.6百万円、製薬会社の役員の給料としては多すぎる印象はないです。相良氏が億越えの報酬を貰っているのは、ここまでの当ブログの評価からするとあまり釈然とはしませんが、製薬会社のトップですから、まあそれぐらいは・・・という感じです。

株主還元

株主還元に関しては以下。

薄いですね・・・根拠も何もありません。

まとめ

総じて深さや具体性の足りない内容だったように思います。何となく他の会社の有価証券報告書の真似をして、耳障りの良い無難な言葉を並べているだけのような印象があります。設備投資の内容やら持ち合いの雰囲気など、経営の考え方に古いモノを感じます。もっと深く掘れば何か出てくるのかもしれませんが、あまり掘りたいと思わせてくれる部分が見当たりませんでした。。

かなり薄い内容になった自覚はあるので、後日別の視点が見つかれば追記します。

本記事は主に有価証券報告書を元にした筆者の私的見解であり、特定の意思決定を推奨するものではありません。また、内容に対して適切と思われる指摘があれば、迅速に加筆修正致します。

有料note

2020年の投資、分析をざっくりまとめた有料noteを作成しました。

Free-EX Report(2020年版)|フリーランスのエクセル屋さん|note

買って頂けるととても嬉しいです。

企業分析リンク

www.freelance-no-excelyasan.com